スタートアップの急成長を支えてきた、スピードと実現性を両立する法務支援– 株式会社カケハシ

Attorney admitted in Japan

Masayuki Matsunaga

Attorney admitted in Japan

Haruya Takeshita

スタートアップは、事業を推進し拡大するにあたって、第三者からの資金調達を実施する必要があり、その資金調達方法については成長段階に応じて様々な選択肢があります。特に、アーリー期以降のスタートアップにおいては、ベンチャーキャピタル(VC)等に優先株式を発行するエクイティ・ファイナンスの資金調達方法を活用することが通例です。スタートアップにとっては、自社で設計した資本政策を踏まえてVC等と交渉し、適切な優先株式の内容を設定・検討する必要があり、そのために資金調達の全体像や流れを理解しておくことは欠かせません。今回は、優先株式を用いた資金調達の全体的な概観として、そのメリット・留意点や、資金調達プロセス、主な検討項目につき整理解説します。

Graduated from Keio University Faculty of Law in 2009 and completed the School of Law at the University of Tokyo in 2011. Passed the National Bar Examination in 2012. Registered as a lawyer (Tokyo Bar Association) and joined CLAIR Law Firm in 2013. Joined Link Partners Law Firm in 2015, and became a member of ZeLo in 2017. His areas of practice are venture and startup law, IPOs, general corporate matters, blockchain and crypto assets, fintech, funds, litigation and dispute resolution, intellectual property, data protection, cybersecurity, IT/IoT, AI, and finance. Publications include "Strategy and Practice of Rulemaking" (Shojihomu, 2021), among others.

目次

優先株式は、主に、株主の有する権利のうち、剰余金の配当や残余財産の分配について普通株式に優先して受ける権利を持つ株式をいい、特にスタートアップの資金調達においては、将来のエグジットを見据えて、IPOの際の普通株式への転換(取得請求権)や、買収時の対価の分配についての優先(みなし清算)等一定の内容を定めることが実務上一般的です。法的には、普通株式とは異なる特質を有する「種類株式」の一つとしてデザインされます。

前回の連載記事でも触れたとおり、アーリー期以降では、優先株式を活用することが極めて多いです。

通常、スタートアップの成長フェーズにおいて後になればなるほど多額の資金調達が必要となりますが、VC等から資金調達を受ける場合、普通株式だけでは創業者(経営株主)の持分比率を維持・確保することは困難です。そこで、普通株式に対する種々の優先権を付した優先株式を活用し、高いバリュエーション・株価でのエクイティ・ファイナンスを実現することで、創業者(経営株主)の持分比率を維持・確保(=希薄化防止)することが可能となります。

このことは、資金調達後においても普通株式の価格を抑えられるという効果もあります。普通株式の価格は、優先株式を高い株価で発行したとしても直ちに当該株価となるとはされていません。そのため、新たに新規メンバーとなる幹部候補等に対して比較的株価を抑えたかたちで一定比率の普通株式を付与することや、役職員に対して付与するストックオプション(SO)の行使価額も抑えることが可能といえます(前回でも触れた2023年7月の税制適格SO関連通達の改正により算定方法が変更されたことも関連しますが、この点については別途解説予定です)。これにより、内部のメンバーに対し適切なインセンティブ付与を実現し得るといえます。

まず、優先株式としての種類株式の内容や投資契約・株主間契約等の条項については、下記のとおり将来の発行も想定した慎重な設計・交渉が必要であり、発行に際しては普通株式等に比べ相当なコスト・負担を要する点に留意が必要です。

また、上記のとおり優先株式は普通株式に対する優先権を付した株式であることから、創業期やシード・ファイナンスにおける既存株主等への影響(対価の分配に劣後する等)について十分留意が必要です。加えて、シリーズB以降においては、前のシリーズにおける種類株式の内容の平仄や、株主間契約等における既存優先株主(特にリード投資家)との権利関係の調整が必要となり、より複雑な検討を要するところです。この点は、資本政策も踏まえて検討する必要があります。

そして、優先株式の発行により株式の種類が増えることに伴い、種類株主総会の開催、運営等の管理コストが増加することも留意点の1つに挙げられます。

優先株式による資金調達に際しては、大きく以下のプロセスを経るイメージです。

| 段階 | プロセス |

|---|---|

| 事前検討段階 | ① 希望バリュエーション、調達額、調達先等の検討 ② 投資家とのアポイント・ピッチ |

| 交渉・DD段階 | ③ 投資DD ④ (主にリード投資家との)タームシート検討・基本条件交渉 ⑤ 契約交渉(投資契約、株主間契約、分配合意書等) ⑥ 既存投資家との調整/投資委員会による決定 |

| 株式発行段階 | ⑦ 発行会社の決定手続(株主総会決議、取締役会決議) ⑧ 契約締結手続 ⑨ 投資家の株式払込手続・クロージング ⑩ 優先株式に係る変更登記手続 |

特にスタートアップファイナンス法務の観点からは、交渉・DD段階における対応が重要と考えられます。

シード期の資金調達においては、設立して間もない段階ということもあり投資DDが簡略化されていたり、株式等の内容や投資契約等の条項に関する交渉ポイントが限定的であったり、既存投資家との調整が不要であったり等、負担・コストは比較的小さいといえます。

他方、アーリー期以降の優先株式による資金調達においては、会社の組織体制やプロダクト・サービスが整備・拡大していく段階であり投資DDへの一定の対応が求められます。また、優先株式の内容、関連契約(投資契約・株主間契約・分配合意書)の各条項は、基本的にエグジットまでの成長フェーズにおける投資家との関係を定めるものであり、その交渉は重要なものです。

スタートアップの資金調達におけるよくあるトラブルの1つとして、④タームシート検討・基本条件交渉段階でVC側の提示した内容に関する検討・交渉を十分に行わずに合意し、その後の契約交渉においてタームシートの内容に反する条件を提示しても修正が認められず、不利な内容での合意を余儀なくされる、というものがあります。このようなトラブルを生じさせないためにも、資金調達プロセスのできるだけ早い段階から弁護士等専門家に相談・検討することが望ましいです。

また、ケースバイケースではありますが、上記のプロセスのうち、交渉・DD段階は少なくとも1~2か月程度、株式発行段階(クロージングまで)は1か月程度の期間が必要となると考えられ、さらに海外投資家が含まれる場合には外為法上の対内直接投資に関する事前届出対応等で1か月以上の期間を要することも考えられるため、早い段階から余裕をもったスケジュールを検討することも資金調達を成功させるために大事なポイントといえます。

上記のとおり、優先株式による資金調達を実施する際にはまず、基本条件を定めたタームシートを基に交渉を行うケースが多いといえます。

タームシートの具体例は、経済産業省「我が国における健全なベンチャー投資に係る契約の主たる留意事項」(2022年3月改訂)(以下、「経産省レポート」)の別紙1(58~63頁)が参考になります。

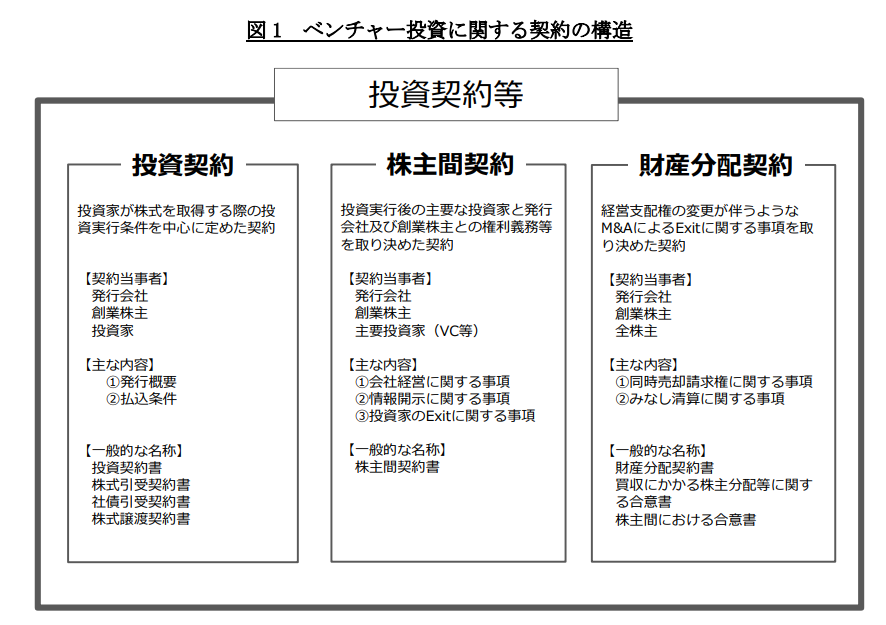

タームシートにおいて投資家との交渉を行った後に具体的条件を規定する、優先株式による資金調達時に必要な契約等については、その法的根拠や合意内容、締結当事者の違いから大きく以下に分類整理できます。

❶ 優先株式としての種類株式の内容(発行会社定款に追加)

❷ 投資契約(発行会社・経営株主・当該ラウンドの各投資家間で締結)

❸ 株主間契約(発行会社・経営株主・主要な投資家間で締結)

❹ 分配合意書(発行会社・全株主間で締結)

ただし、この分類は絶対的なものではなく、例えば株主間契約と分配合意書をまとめて締結する場合もあります。

スタートアップが発行し、投資家に割り当てる優先株式の内容について、会社法108条に基づく種類株式として、発行会社の定款に定めるものです。

種類株式の内容として定めることができるものは以下の表のとおりですが、基本的にはその全部を定めることはなく、一部のみを定めたものが利用されます。

また、スタートアップファイナンスにおいては特に、②残余財産の分配の優先権の内容や、⑤取得請求権の内容をどのように確定するかが主な争点となります。

| 種類株式の内容 | 法的根拠(会社法) | 規定の概要 |

|---|---|---|

| ① 剰余金の配当 | 108条1項1号 | 会社利益に応じて株主が受け取る配当の順番・方法 |

| ② 残余財産の分配 (優先分配:Liquidation Preference) | 108条1項2号 | 倒産等の理由で解散・清算する際に、株主に対し残余財産(負債等返済後の財産)を分配する順番・方法 |

| ③ 議決権の制限 | 108条1項3号 | 株主総会での議決権を行使できる議案の範囲、行使条件 |

| ④ 譲渡制限 | 108条1項4号 | 株式の第三者への譲渡の条件・承認機関 |

| ⑤ 取得請求権 (Put Option) | 108条1項5号 | 発行会社に対して保有株式の取得を請求する権利の発動条件、取得対価(株式/金銭等)、対価の額・算定方法(希釈化防止条項等) |

| ⑥ 取得条項 (Call Option) | 108条1項6号 | 発行会社が株式を強制的に取得できる条件(一定の事由)、取得対価(株式/金銭等)、対価の額・算定方法(希釈化防止条項等) |

| ⑦ 全部取得条項 | 108条1項7号 | 発行会社の株主総会の特別決議によって強制的に全部取得できる旨、取得対価 |

| ⑧ 拒否権(黄金株) | 108条1項8号 | 株主総会や取締役会等の決議事項のうち別途種類株主総会を必要とする(拒否権を有する)事項 |

| ⑨ 役員選任権 (Class Boarding) | 108条1項9号 | 別途種類株主総会の決議により選任できる取締役・監査役の数 |

優先株式による資金調達の際に発行会社が投資家と締結する契約は、上記のとおり「投資契約」(❷)、「株主間契約」(❸)、「分配合意書」(財産分配契約、❹)の3つに分類されます。

このうち投資契約(Share Purchase Agreement、SPA)は、実行されるシリーズの資金調達における株式発行・投資の条件を定めるもので、当該シリーズの投資家との間で締結されるものです。

契約当事者が絞られていることから、他の契約に比べて柔軟な定めが可能といわれますが、例えばCVCとの間で資本業務提携を行う場合や、VC固有の条件を定める場合は、投資契約とは別の覚書(サイドレター)を締結するケースも実務上一般的です。

株主間契約(Shareholders Agreement、SHA)は、投資実行後の(主要な)投資家と発行会社・経営株主との間の権利関係、特に投資家に与えられる権利・権限を定めるもので、既存投資家を含めた投資家(エンジェル等を除いた主要な投資家とすることも多いです)との間で締結されるものです。

株主間契約に規定される内容は、投資契約で投資家毎に個別に締結することも技術的には可能ですが、個別に規定すると発行会社の事務負担が増え、投資家の権利条項間で矛盾抵触が生じることにもなりかねないため、投資契約とは別に作成することが実務上一般的といえます。

分配合意書(経産省レポートにおいては「財産分配契約」と表記)は、発行会社と株主全員で合意すべき事項を定めるもので、投資家に限られない従業員株主を含めた全株主との間で締結されます。

分配合意書では、主にM&Aによるエグジットの際に機能する「強制売却権(同時売却請求権、ドラッグ・アロング・ライト)」と「みなし清算条項」を規定しています。これらの内容は、種類株式の内容に直接該当するものがなく、少数株主を含めた全株主の合意がなければ実効性に欠けるため、投資契約、株主間契約とは別に作成することが実務上一般的といえます。

以下の表は、優先株式による資金調達を実行する際にポイントとなる主な検討項目の一覧を分類別に整理したものです。

優先株式による資金調達においては、多くの交渉ポイントにつき複雑な設計・検討を行う必要があり、実務に即した専門的な対応が求められます。

| 分類 | 主な検討項目 |

|---|---|

| ❶種類株式の内容 | ① 優先配当権 ② 優先残余財産分配権 ・優先分配額の倍率 ・参加型/非参加型/Cap付参加型 ③ 普通株式を対価とする取得請求権 ・希釈化防止条項(加重平均方式(ブロードベース/ナローベース)/フルラチェット) ・オプションプール ④ 議決権(種類株主総会の決議の排除/拒否権) |

| ❷投資契約 | ① 表明保証(発行会社・経営株主) ② 発行会社の株式発行の前提条件 ③ 投資家の払込み(クロージング)の前提条件 ④ 資金使途 ⑤ 投資契約違反時の取扱い(補償・株式買取請求等) ⑥ その他一般条項 |

| ❸株主間契約 | ① 定義(主要な権利義務の対象となる、経営株主の範囲・特定投資家の定め等) ② 取締役指名権・オブザーバー指名権 ③ 事前承諾・事前協議・事前通知・事後報告(情報提供) (事前承諾の例外としてのオプションプール) ④ 投資家の優先引受権 ⑤ 経営株主の専念義務・株式等譲渡制限 ⑥ 先買権 ⑦ 共同売却請求権(タグ・アロング・ライト) ⑧ 株主間契約違反時の取扱い(補償・株式買取請求等) ⑨ その他一般条項 |

| ❹分配合意書 | ① 強制売却権(同時売却請求権、ドラッグ・アロング・ライト) ② みなし清算条項(※) |

本記事では、優先株式による資金調達のポイント・全体像を俯瞰する趣旨で主要な項目の列挙にとどめておりますが、記載の「希釈化防止条項」や「みなし清算条項」等の重要なキーワードの内容については理解しておく必要があります。

優先株式としての種類株式の詳細な内容や、株主間契約の主要な条項の交渉ポイント等については、別途解説を行う予定です。

また、以下の記事についても、優先株式設計等の理解を深めるにあたり、参考になりますので、合わせてお知らせします。

さらに、関連契約の詳細については、上記でも紹介した経産省レポートで日本のVCによる各契約の主な内容・ポイントが整理解説されていますが、法律事務所ZeLoでも、以下記事にてスタートアップ側の視点での交渉ポイント等を詳細に解説しておりますので、ご参照ください。※2022年3月の改訂前のレポートの解説となります。

上記の通り、スタートアップにとっては、自社で設計した資本政策を踏まえてVC等と交渉し、適切な優先株式の内容を設定・検討することが非常に重要である一方で、タームシート検討・基本条件交渉段階等でVC側の提示した内容に関する検討・交渉を十分に行わずに合意し、その後の契約交渉においてタームシートの内容に反する条件を提示しても修正が認められず、不利な内容での合意を余儀なくされるなどのトラブルも散見されています。このようなトラブルを生じさせないためにも、資金調達プロセスのできるだけ早い段階から弁護士等専門家に相談・検討することが望ましいです。

法律事務所ZeLoは、シード期からレイター期まで、スタートアップ・投資家の両サイドでの豊富な資金調達案件の実績に基づき、資本政策やトレンドを踏まえた手法の選択・設計も含めた、実務に即したアドバイスを提供しています。

また、ワンストップなサポートを強みに持ち、契約交渉から発行手続、登記まで、かつ法務・知財のデューデリジェンスにも対応します。さらに、グループファームの公認会計士・税理士との連携も可能です。

個社のニーズやビジネスモデルに応じて、アドバイスを提供していますので、ぜひお気軽にお問い合わせください。