【初心者向けガイド】内部通報とは?導入・体制構築手順と基礎知識

Attorney admitted in Japan

Yusuke Sawada

この度、東京証券取引所グロース市場に上場している株式会社オルツ(以下「オルツ社」)が、2025年7月28日付で「第三者委員会の調査報告書(公表版)公表に関するお知らせ」を公表しました。これは、同社が提供するAI議事録サービス「AI GIJIROKU」の売上高過大計上等の疑義に関して設置した第三者委員会による調査報告書(以下「報告書」)です。本稿では、上場支援及び不正調査に専門的知見を有する法律事務所として、当該報告書に記載の内容に基づき、所見を簡潔に整理・分析しています。なお、本稿は、報告書の内容をもとに中立的視点から法的示唆を提供することであり、オルツ社及びその関係者を含め、特定の企業や個人を誹謗する意図は一切ありません。

Graduated from Kumamoto University (B.A., 2005), Chuo Law School (J.D., 2012), passed Japan Bar Exam (Registered in 2013). Experience at Torikai Law Office (2014-2023), seconded to Development Bank of Japan Inc. (2015-), seconded to Tokyo Stock Exchange, Inc. (2017-), and joined ZeLo (2023-). Main practice areas include IPO, IR, M&A, Startup Law, Dispute Resolution, etc.

Graduated from the Faculty of Law, Kyoto University in 2011, completed the School of Law at the Keio University and passed the National Bar examination in 2013. Appointed as a public prosecutor in 2014. Registered as a lawyer (Daini Tokyo Bar Association) and joined Sato&Partners in 2019. Joined ZeLo in 2021. His areas of practice are litigation and dispute resolution, crisis management, M&A, general corporate matters, labor and employment, and legal services for venture businesses and startups.

目次

オルツ社は、2021年6月頃から2025年3月までの間、同社においてスーパーパートナー(以下「SP」)と呼ばれる販売パートナーに対して「AI GIJIROKU」のライセンスを販売し、その売上を計上していました。

しかし、この売上はSPによるアカウント発行の実態を伴わないものであり、実質的には架空売上の計上と評価されています。

この架空売上の代金回収のために、同社社は資金循環スキームを構築していました。同社が広告代理店に対して広告宣伝費の名目で、また研究開発業者に対して研究開発費の名目で資金を支出し、これらの資金は広告代理店を経由してSPに支払われ、最終的にSPから同社への売上代金として回収されるという一連のスキーム(以下「本件SPスキーム」)が実行されていました。このスキームは、同社を資金の出発点および帰着点とする循環取引に他ならないと認定されています。本件SPスキームを実行するにあたり、オルツ社は「代理店事務フロー」(後に「SP_事務フロー」に名称変更)というGoogleスプレッドシートを作成・更新し、資金の移動状況を管理していました。

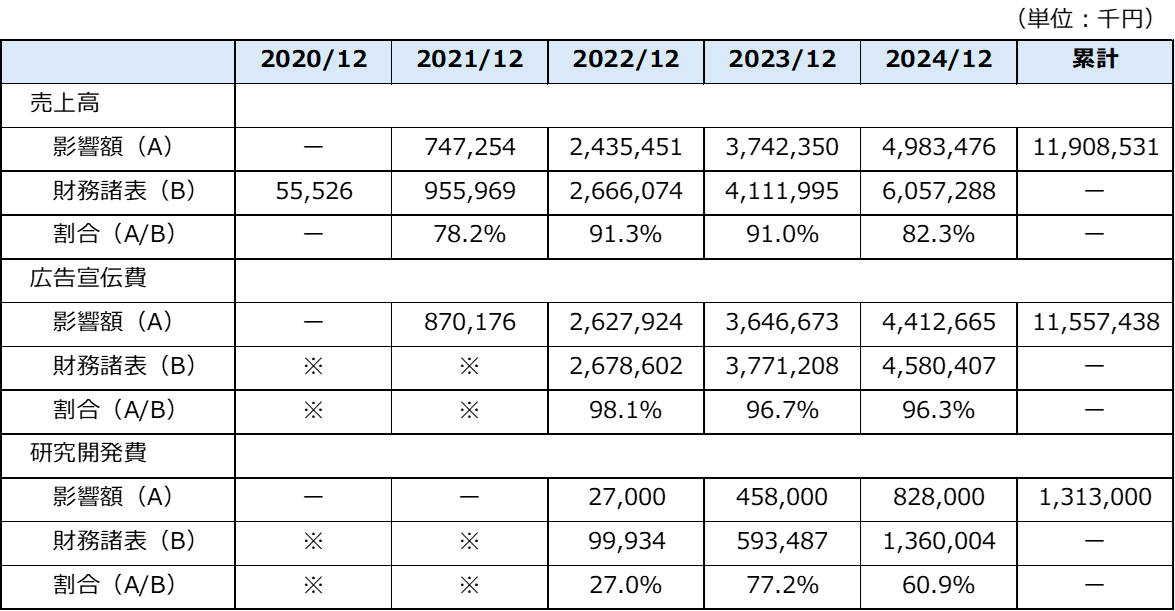

第三者委員会による調査の結果、2020年12月期から2024年12月期までの期間において、連結財務諸表に以下の影響が生じていると指摘されています。

本件SPスキームの形成、調整、実行は、代表取締役CEO、取締役CFO及びオルツ社の経営幹部によって行われました。事案の根本原因として、同社が売上の拡大と上場を強く志向していたこと、経営トップに上場企業の経営者が備えるべき誠実性が欠如していたことが挙げられています。

オルツ社は、VC等の株主、会計監査人、主幹事証券会社、および日本取引所自主規制法人(JPX)に対して、本件SPスキームの実態について事実と異なる説明や回答を行い、さらには改ざんした資料を提出していたことが確認されています。これらの虚偽の報告、資料提出により、同社は2024年10月11日に東京証券取引所グロース市場に上場を果たしています(同年9月5日上場承認)。

当初会計監査人を務めていた監査法人は循環取引の疑念を抱き、監査継続が困難であると同社に伝えていましたが、同社はこれを解消したと説明し、監査法人交代後も実態と異なる資料や説明で監査を乗り切っていたとされています。

本件事案は、2025年4月初旬に証券取引等監視委員会(SESC)による調査を受けたことを端緒に認識されました。オルツ社は、2025年4月25日に利害関係を有さない弁護士および公認会計士から構成される第三者委員会を設置し、調査を依頼しました。第三者委員会は、2025年7月24日に調査を完了し、オルツ社は同月25日に報告書を受領しています。

報告書によれば、本件事案の発生の原因として主に以下の5点があげられています。

これらについて、米国の犯罪研究者ドナルド・R・クレッシーが提唱する不正のトライアングルの観点から整理すると以下のように分析できます。なお、不正のトライアングルとは、「動機」、「機会」、「正当化」の3つの不正リスク要因が存在すると、不正行為が実行されてしまう、という考え方です。

まず、「動機」については、上記①、すなわち、売上拡大と上場志向が存在したことがあてはまります。

次に、「機会」についてですが、これは不正行為を行いうる客観的な環境を意味します。この点、報告書では、上記③について具体的には以下の点が挙げられてます。

これらの点は、まさに、不正行為が行われていたとしてもそれが発覚しづらい、すなわち、「機会」があったことにあてはまります。上記④、⑤についても、同様に、会計監査人らという外部の者に対して不正行為が行われていたとしてもしれが発覚しづらい状況にあったことを示す原因となります。

そして、最後に「正当化」ですが、これは、不正行為の言い訳が行為者に成り立ってしまうこと(=不正行為の実行を積極的に是認してしまうようなマインド)を意味します。これは、まさに上記②があてはまります。

このように、報告書による原因分析をみますと、不正のトライアングルの3つの要素にあてはまる事情が本件事案においても存在していたということができ、再発防止策については、これらの事情を解消するためにどうすればよいか、という観点から件等することとなります。

報告書によれば、本件事案の発生の原因は上記のとおりです。日頃から法的側面からの上場支援を行う弊所としては、今回の事案を深く憂慮するとともに、以下の点において防止できる可能性があったと考えます。

本件の根本原因の1つとして、報告書では売上拡大と上場志向が先行し、経営トップ層に「誠実性」が著しく欠如していた点が指摘されています。もし経営トップが、法令遵守や高い倫理観、透明性、ステークホルダーへの説明責任を徹底していれば、そもそもこのような実態のない循環取引スキームは考案・実行されることはなかったでしょう。これは、組織全体のコンプライアンス意識を醸成する上で最も重要な要素です。すなわち、上記の不正のトライアングルのうち、「正当化」をしてしまうマインドを取り除く、という観点から重要になります。

「AI GIJIROKU」のライセンス販売においては、受注から納品までが担当部門で完結しており、SPへのアカウント管理も不十分であったと報告書で指摘されています。した。仮に、複数の部門で相互に牽制し、エンドユーザーへのアカウント発行実態を適切に確認する仕組みが導入されていれば、架空売上の計上は防げた可能性があります。

広告宣伝費や研究開発費についても、発注部門自身が実施状況を検収する体制であり、組織間の牽制機能が不十分であったと報告書で指摘されています。これらの費用が適切に利用されているか、第三者的な視点から確認する部署やプロセスがあれば、資金循環の初期段階で異常を検知できたかもしれません。

すなわち、これらの防止策は、各種売上計上の基礎となる事実関係を複数の部門で確認することができるようにし、上記の不正のトライアングルのうち、「機会」を取り除く観点から重要です。

オルツ社の内部監査は、代表取締役社長が任命する担当者が行っており、経営トップが不正に関与している状況では、その機能が発揮されることは期待しがたいものであったことが報告書で指摘されています。内部監査部門の独立性を高め、監査結果が直接社外役員にも報告される体制を構築していれば、早期に不正が発見され、是正された可能性があります。

AW監査法人から循環取引の疑義が指摘された際、社外取締役や監査役はオルツ社からの説明を鵜呑みにし、その後十分な検討を行っていなかったことが報告書で指摘されています。より注意深く情報を吟味し、独立した立場から経営陣に対し積極的に質問や調査を求めるなど、牽制機能を果たしていれば、事態の深刻化を防ぐことができたかもしれません。

内部通報制度は存在するものの、実績がなかったと報告書で指摘されています。従業員が安心して不正を報告できる窓口(外部設置、外部による調査)を設け、その利用を積極的に周知することで、社内からの情報によって早期に不適切行為が明るみに出る可能性があったでしょう。

オルツ社が会計監査人、主幹事証券、JPX、VC等に対し、事実と異なる説明や資料の改ざんを行わなければ、上場に向けたゲートキーパー機能が適切に働き、不正を見逃さずに上場自体が阻止され、不適切会計が継続することもなかったと考えられます。適時かつ正確な情報共有の徹底が不可欠でした。

これらの防止策もやはり、不正行為を把握する端緒となる情報、本件事案でいえば、SP等と広告代理店との関係、エンドユーザーへのアカウント発行の実態、実際の広告業務や研究開発業務の有無といった事実関係を、牽制機能を果たす役割を担う各当事者に対して伝達し、不正行為の発見・是正を促す機会を作るため、逆にいえば、上記の不正のトライアングルでいう「機会」を取り除くために重要といえます。

本件事案は、オルツ社の売上拡大と上場への強い志向という目的の下で、経営トップの誠実性が欠如し、その結果として実態を伴わない循環取引が実行されたものと報告書で評価されています。このような取引の実態を隠蔽するために、内部統制が機能不全に陥り、会計監査人や主幹事証券会社、日本取引所自主規制法人(JPX)、さらには投資家であるVC等に対して事実と異なる説明や資料の改ざんが繰り返されていたことは、市場の健全性や信頼を著しく損なう行為です。

今回の事案は、我が国の資本市場の信頼性、特に新興企業の健全な成長に対する投資家の期待を大きく裏切るものです。 上場企業には、何よりもまず経営トップの高い倫理観と誠実性が求められ、その下に実効性のある内部統制とガバナンス体制の構築、そして透明性の高い情報開示が不可欠であることを改めて強く認識する必要があります。

今回の事案は、他の企業、特に急成長を目指す新興企業にとって、内部管理体制の適切な構築と運用が、事業成長の基盤としていかに重要であるかを示す教訓となるはずです。今後このような事態が繰り返されないよう、各社が経営トップの意識改革、内部管理体制の強化、企業文化の改善に真摯に取り組むことが求められます。弊所としましても、健全な資本市場の維持・発展のため、上場を目指す企業に対し、より一層適切なガバナンス体制が構築・運用されるよう支援を行ってまいります。