特許出願の早期審査は本当に得?スタートアップが知っておくべき早期審査の落とし穴―早期審査で失われる柔軟性と秘密の18か月

Patent Attorney

Hirotaka Hokkyo

「あぁ、そろそろ考えないとなあ。」「で、どうすればいいんだっけ?」「これって特許なん?」…。おそらく創業間もないスタートアップ・ベンチャーにおいては、「知的財産権は大事」という認識はあっても、日々の経営、開発業務の傍らでどうしても後回しになってしまいがちです。しかし、後回しにした結果、何が待っているか…。例えば、「共同開発先がいつの間にか勝手に特許を取得していた」、「VCから技術力に対して十分な評価をもらえなかった」、「業界の先駆者だったのにいつの間にか2番手に抜かれていた」、「あれ、あのロゴ、一緒やん」などと、泣くに泣けない様々な問題を引き起こすことになります。 本稿では、「他社ビジネスをカバーできなければ特許なんか意味はない」「特許は“群”が大事なんだ」などといった様々な理想論は一旦抜きにして、スタートアップ・ベンチャーにおいて、会社規模の成長に応じて、どのタイミングでどのような知財に関する業務をすべきかという点について、なるべく現実路線に即して実例とともに解説します。 なお、知的財産権には、特許権、実用新案権、商標権、意匠権など含まれますが、初回となる今回は特許権にフォーカスして解説したいと思います。

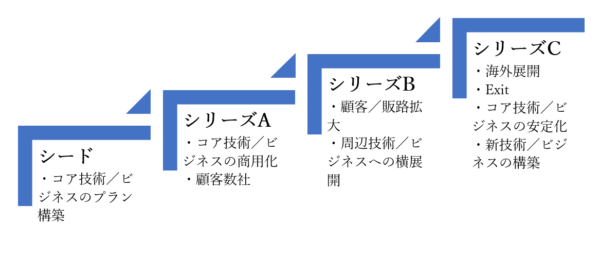

投資ラウンドの各ステージにおいてスタートアップ・ベンチャーが実際にどのような状況にあるのかは千差万別だとは思いますが、解説にあたり、仮想事例として下図のとおり各ステージの状況を定義しました。

シードラウンドは、一般的に、コア技術がようやく定まり、それを利用したプロダクトや投入される市場、ターゲットとする顧客を絞り込んで、最終的には初期段階のプロダクトを市場にリリースする頃の時期が該当します。

この時点では、おそらく多くても創業者と数名のパートナーのみ、そのうち技術系出身者が1、2名いる程度で、知財はおろか法務を専門とする担当者すら当然のことながら存在しません。また、資金もまだまだ乏しく、特許出願などの知財業務をするだけの潤沢な資金もないことがほとんどです。

このような状況では、まず考えなければいけないことはただ一つ。「コア技術の保護」です。

ここで、1件の特許権だけでコア技術が保護できるかと問われると、その答えは当然「否」です。したがって、理想的には、その周辺部分も踏まえた複数の特許出願をしておきたいところです。

他方で、「日本に出願しただけで十分なのか」、「将来ビジネスの海外展開も考えているのに」、「米国や中国の研究開発も進んでいるのに彼らに勝てるのか」など、海外への特許出願の必要性も頭をよぎることと思います。

しかし、特許法上は、複数の特許出願をする代わりになりうる分割出願という制度や、海外出願のディシジョンを1年~2年半後ろ倒しにできる優先権主張やPCT出願という様々な制度が整備されています。 したがって、シードラウンドにおいては、以下の点に留意しつつ、「コア技術」をカバーしうる特許出願を1~数件することが、最低限のミッションとなります。

➢コア技術を使っているものの、プロダクトには組み込まれなかった実施態様や変形例を考える。

➢技術力に劣る競合会社がコア技術を真似しようとした場合に、少々性能を犠牲にしつつもどのように真似をするかを考える。

➢現在の技術水準では実現が困難であるものの、理論上は実現可能な技術を考える(例えば、通信速度が4Gではできないものの、5Gになったときにどうするかということを考える。)。

・ハードウエア分野:手作り試作完成後、なるべく早く。

・ソフトウエア分野:α版又はβ版の完成の1か月前。ソフトウエア分野は一般的に試作完成からプロダクトリリースまでの期間が短いため、α版やβ版の完成前から出願準備に着手するのが望ましい。

・化学・医薬・バイオテクノロジー分野:最低限の実験結果で知見が得られたらなるべく早く。例えば、医薬では、ターゲット化合物又はターゲットとする疾患・症状の目星がついたらなるべく早く。ハードウエア分野やソフトウエア分野とは異なり、一般的に実験データの提出が求められる。特許として取りたい内容に即した実験方法で実験する必要があり、1回の実験が長期に及ぶことなども考慮すると、その方向性の間違いによる時間のロスが非常に大きいため。

なお、この時期は、資金的な面から発明者自身で特許出願をしようとするケースも多く見受けられます。

しかし、弁理士である当職自身の仕事のためというわけではありませんが、「使えない特許となる」リスクを考慮して、可能な限り特許出願の専門家である弁理士に依頼する方がよいでしょう。特許出願は、出願時に記載した範囲内でなければ軌道修正をすることはできません。つまり、出願時に記載する内容こそが極めて重要ですので、この最初の段階から弁理士に依頼するべきです。

ちなみに、余談ではありますが、弁理士が出願書類を見れば、弁理士が書いたものであるのかそうでないのかは、瞬時に分かります。シリーズAラウンド以降において数億、数十億の投資をするようなVCであれば知財デューデリジェンスを当然に行うかと思いますが、ここでコア技術が適切に保護できてなかったことや、(少なくとも創業当初は)知財を軽んじてしまっていたことが露見してしまい、技術に対して適切な評価をもらえない、ということすらあり得ます。したがって、弁理士に出願を依頼するには数十万円というまとまった金額が必要とはなりますが、それを大きく超えるリターンのために、その費用を捻出する価値はあるといえます。

なお、特許料や審査請求費用の減免制度、特許出願費用の助成金制度など、スタートアップ・ベンチャー向けの様々な制度が特許庁、地方自治体などにもありますので、それらを利用するのもよいでしょう。

シリーズAラウンドは、初めて数千万円~数億円規模での投資を受け、それをエンジニアやセールスなどの人件費として投入し、事業の拡大の礎を作る時期に該当します。

多くのスタートアップ・ベンチャーでは、共同開発や開発委託など、他の事業会社(多くは大企業)との協業案件が増えてくると思われます。そのため、契約まわりを担当する法務担当者を1、2名はじめて採用し、その方がそれらの業務の傍ら知財案件も担当しているという状況にあります。

この段階でやっておきたいことは、今後の事業の拡大に伴ってコア技術から派生する周辺技術を保護するための特許出願です。特に、他の事業会社との協業案件がある場合には、その協業が開始される前に、「自社の独自技術の棚卸しとその特許出願」を必要があります。 他の事業会社と協業する場合、協業の成果物である発明については通常契約書でその取扱いが規定されており、それに従う必要があります。

他方、協業前に自社独自に発明したものについては、特に契約書で規定されていない限り、自社単独の権利となります。 ただ、協業前から有していた独自技術を使って他の事業会社との協業が行われるため、協業前から有していた独自技術と協業の成果物として生まれた技術の線引きが非常に難しいのが現実です。

そのため、協業前からの独自技術がいつの間にか協業相手先との共有になっていたというだけでなく(「権利の共有」のデメリットについては、次回以降に解説する予定です。)、その事業会社が勝手に出願してしまっていたという可能性すらあり得ます。 協業前からの独自技術と協業の成果物として生まれた技術の線引きに最も役に立つのが特許出願なのです。特許出願をしておけば、その出願日までにそこに記載された内容の発明者及び権利の所有者はその出願書類を見れば一目瞭然です。

したがって、その協業が開始される前に、「自社の独自技術の棚卸しとその特許出願」が必要となります。 その手順は、以下のとおり、それほど難しくはありません。ただ、出願準備に時間を要することを考えると、技術・ノウハウの具体的内容を協業相手先に開示する2ケ月前には、棚卸しとその特許出願の準備に着手したいところです。

①シードラウンドで行った特許出願と協業相手に開示予定の技術・ノウハウとの差分を抽出する。

②抽出された差分が、協業相手を含む第三者にとって認識不可能な部分か否かを判断する。

③認識「可能」であると判断された差分がある場合には、その点をポイントとする特許出願の依頼を弁理士に行う。

シリーズBラウンドは、10億円を超える投資を受けるとともに、市場での認知度も高まり販路も一気に拡大することが見込まれる時期だと思います。

一方で、投資するVC側が、投資先となるスタートアップ・ベンチャーの知財に対する取り組みを評価する知財デューデリジェンスを行うのもこの時期です。実際、当職もこれまでに多くの知財デューデリジェンスの案件を担当してきましたが、その案件の多くがこの投資額帯となっておりました。

この段階で必ず実行しておきたいこととしては、「“群”としての特許出願」と、「他社特許に対する非侵害調査」があります(なお、ここで取り上げる趣旨は、「“遅くとも”当該ラウンドまでに実行しましょう」ということであり、資金的な事情が許すのであればシリーズAラウンドなどより早期に当該調査を実行する方がより望ましいです。)。

特許の目的として、様々な教科書には「参入障壁」や「他社けん制効果」などと書かれていることがあります。しかし、販路の拡大とともに、貴社のコア技術が様々な分野へと応用され、その分野ごとにマイナーチェンジやカスタマイズがなされていくことでしょう。そのため、コア技術をカバーする特許のみでは「壁」としての目的を果たすには不十分となります。

つまり、実際は、1件特許出願があったところで大した参入障壁にはなりづらく、「群」として特許出願することで初めて強力な「壁」になりえます。 貴社がコア技術として「AIを使った画像解析技術」を有していた場合を例に、「群」としての展開例を挙げます。

・当該解析技術を、スマホで撮像した写真の分類技術、金銭の選別技術、打撃フォームの解析技術など、将来のビジネスプラン上、予測されうる用途に限定した特許出願をする。

・当該解析技術を様々な用途に適用した場合に、必ず必要となる周辺技術の特許出願をする。例えば、「AIを使った画像解析技術」をするために、撮像された画像に対してある前処理をすることが必須である場合、「前処理」部分をポイントとした特許出願を行う。

また、貴社がコア技術として「糖尿病治療に用いられる化合物」を有していた場合を例に、「群」としての展開例を挙げます。

・その化合物の量産化・製造方法に関する特許出願をする。

・その化合物を用いて糖尿病治療薬を製造するときに添加する添加剤の量を規定した特許出願をする。 ・その医薬組成物の糖尿病以外の用途に関する特許出願をする。

上記はあくまで一例であって、その展開の方向性や必要な出願件数も様々です。

したがって、より充実した「群」にするためにも、投資を受けるときには「開発費」や「人件費」などの名目に加えて、是非「知財活動費」としてまとまった金額を計上することが理想です。

「FTO調査」や「侵害調査」などと様々な呼び方はありますが、いずれも基本的な趣旨は同じです。自社が特許出願を行っているのと同様に、競合他社などの第三者も特許出願を行っています。

そのため、場合によっては、自社ビジネスが第三者の所有する特許権を侵害してしまい、将来的に損害賠償請求を受けたり、製造販売の差止を受ける可能性があります。

この調査は、そのリスクを把握すること、及び/又はそのリスクを事前に解消するなど様々な対処をすることを目的とします。 遅くともこの時期において「他社特許に対する非侵害調査」が必要な理由は以下の2点です。

・実質的に、自社ビジネスのプラン

・設計変更が可能なラストチャンスであること

・投資する側(VCなど)へのアピールに少なからずなること

まず1点目の「実質的に、自社ビジネスのプラン・設計変更が可能なラストチャンスであること」という点について解説します。万が一、当該調査を行って、自社ビジネスをカバーするような他社特許が発見された場合の対応としては、「他社特許をつぶす無効資料の調査をする」、「ライセンスを受ける」など様々あります(あまり、大きな声では言えませんが、「無視をする」というのも選択肢であるものの、ここでは割愛します。)。

そのうち、最も現実的な対応は、「設計変更をして他社特許を回避する」ことです。 しかし、販路が拡大し市場に十分に認知された後では、そのプラン・設計変更のインパクトも多大で、コストや時間を要するだけでなく、自社の信用を毀損することにもなりかねません。したがって、販路が拡大する前のこの段階がプラン・設計変更をするラストチャンスとなり、この時までにリスクとなる他社特許を把握しておく必要があります。

次に、2点目の「投資する側(VCなど)へのアピールに少なからずなること」という点について解説します。

上記のとおり、この段階では多くのVCは「知財デューデリジェンス」を実施します。この知財デューデリジェンスは、投資予定先の保有する知的財産に対する評価と、投資予定先ビジネスの他社権利侵害リスクに対する評価という二つの側面を有しています。このとき、すでに自社でこの他社特許侵害リスクの評価が適切になされ、その対応についても十分なされていれば、自社の知財に対する取り組みの信用度が増し、VCに対しても大きなアピールとなるでしょう。

実際、知財デューデリジェンスにおいて投資予定先の他社特許侵害リスクの評価を行ったときに「リスクあり」と書かざるを得なかった場合もあります。その評価結果となってしまうと、それが投資判断に影響を及ぼすことは想像に難くありません。

なお、「他社特許に対する非侵害調査」を実施する場合に、考えなければいけないこととして、どの国を対象に調査をするかという点があります。予定している「製造・販売国」をまずはリストし、その量が多い国から順に選ぶとよいでしょう。その際に、知財の法整備が不十分で知財訴訟を受ける可能性が現実的に低い国は対象から外すことも、費用と効率の観点から十分に考えられます。

したがって、一般的には、日本、米国、欧州及び欧州各国、中国あたりが調査対象国となります。

シリーズCラウンドでは、コア技術をベースとした自社ビジネスも安定段階に達し、海外展開や新技術への応用も期待できる時期です。この段階となると、法務担当者が契約業務などの傍らに知財案件を取り扱うという状態から脱却し、知財専任スタッフ(場合によってはインハウス弁理士)を採用することも可能となります。

シードラウンドからシリーズBラウンドでは資金面や人材面からなかなか難しかった戦略的な特許出願が事実上可能となるのもこの時期です。そして、この時期になれば、当然に、近い将来のExitやM&Aなども視野に入っていることでしょう。

したがって、この段階でまず一番注意すべきことは「他社からの侵害訴訟の提起」リスクを避けることです。

シリーズBで「他社特許に対する非侵害調査」の実施を行いましたが、この実施以降も絶えず競合他社は自社ビジネスをカバーしうる特許の取得を虎視眈々と目指しております。そして、自社ビジネスが拡大したときに突如として侵害の警告書を送ってくることが、半ば常套手段としてあります。そのような場合に、非常に有力な対抗手段となるのが「競合他社の実施をカバーしうるカウンター特許」で、万が一競合他社から警告書を受けたとしても、実際に訴訟に持ち込まれるリスクを著しく軽減することが可能です。

これまで、シードラウンドからシリーズBに至る段階では、資金面や人材などの様々な制約からどうしても自社技術の保護にフォーカスを充てざるを得ず、自社技術から離れて競合他社のビジネスをカバーできるような特許出願をするのは困難なのが現実です。しかし、この段階では上記のとおり、知財専任スタッフの採用や潤沢な資金も期待できることから、是非競合他社のビジネスをカバーできる特許群の構築にトライしていただきたいところです。

では、他社のビジネスをカバーできる特許群の構築は、どのようにすれば良いのでしょうか。特許法上は、特許出願時に記載されている内容の範囲であればその権利範囲を修正することができます。

したがって、シードラウンドからシリーズBラウンドで行った自社技術の保護のための特許出願から他社ビジネスをカバーできるものを探し出し、その権利範囲を修正することで構築することが可能です。しかし、そこまでうまく権利化できる確率は残念ながら高くはありません。

やはり、他社ビジネスをカバーすることをターゲットとした特許出願を新たにすることが必要となります。このように自社技術からは乖離した特許出願をする上で、必要となる業務が「ブレーンストーミング」です。

以下に、当職が企業の知財部で勤務していたときの経験に基づいて最も効率よく他社ビジネスをカバーできる特許出願を発掘できたブレーンストーミングの一例を説明します。

段階1:ターゲットとする競合他社の製品を決定し、ブレーンストーミング参加者がそれぞれ使用してみる(使用できない場合には、WEBや動画サイト、論文などを活用して、可能な限り情報収集をする。)。

段階2:その製品の課題をブレーンストーミングで挙げる。

段階3:その課題を解決しうるアイデアをブレーンストーミングで挙げる。 段階4:挙げられたアイデアから、発明が外部から視認できるか、代替案があるかなどの観点から出願すべきアイデアを選択する。

このように、他社ビジネスをカバーできる特許出願をするためには、自社の技術開発とは直接に関係のない業務に、発明者となるエンジニアの方々のリソースを割くことが不可欠になります(上記段階1~段階4までで数時間から数日)。しかし、競合他社と知財面で対等又はそれ以上に有利なポジションに立ち訴訟リスクを避けるためには、非常に重要な業務となります。

したがって、経営者の方々には是非ともこのような業務にエンジニアのリソースを割くことに対して、十分なご理解をいただきたいところです。

上記2~5では、各ラウンドに分けてどのような知財業務をすべきかという点について、解説してきました。ここでは、慶應義塾大学発のベンチャーであり世界初の合成クモ糸繊維「QMONOS」の量産化に成功した「Spiber株式会社」(以下、「Spiber社」といいます。)を例に、同社の投資と特許出願の関係について分析してみたいと思います。Spiber社は、同社HPによりますと、2007年9月26日に設立され、以下の資金調達に成功しています。

2011年12月16日:総額4億1,056万円 2013年4月30日:総額8億円 2014年10月31日:総額25億5,000万円 2015年3月19日:総額9億5,850万円

2015年(期日不明):95億8,416万円 2017年(期日不明):16億40万円 2018年(期日不明):9億9,994万円 2018年(期日不明):50億円 2019年(期日不明):65億円

(Spiber社HP:https://www.spiber.jp/archives/category/finance)

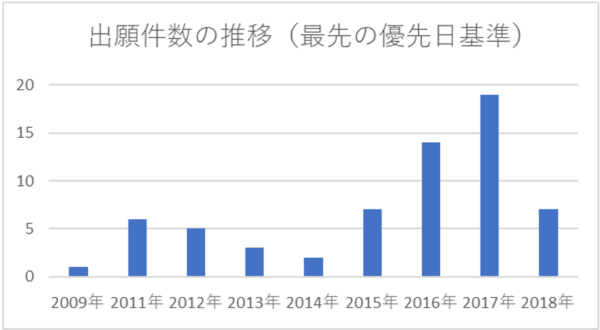

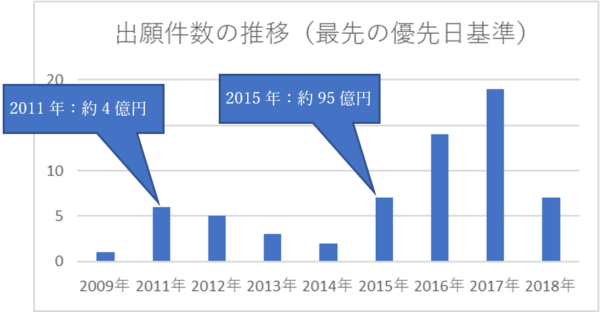

一方、Spiber社は2020年3月9日の優先日基準で(優先日が何かという点についてはここでは、割愛します。正確ではありませんが、「最初の出願をした日」とだけ理解していただければ十分です。)、他社との共同出願を含め64件の特許出願を有し(Spiber社の出願人識別番号である「508113022」を用いて2020年3月9日に商用の特許データベースを用いて検索)、年ごとの出願件数の推移は以下のとおりです。

なお、特許出願は出願日後1年半経過しなければ第三者に公開されません。したがって、ここでは2018年までのデータのみを掲載しています。

このグラフに上に挙げた資金調達のタイミングを重ね合わせると、興味深い事実が分かります。

まずプレスリリース上は最初の大きな資金調達(2011年12月)の約半年前に、2011年6月1日の優先日を有する「人造ポリペプチド繊維」という発明の名称の特許出願がなされています。

<特許5540154号> 【特許請求の範囲】 【請求項1】 ポリペプチドを主成分として含む人造繊維であって、 応力が350MPa以上628.7MPa以下、タフネスが138MJ/m3以上265.4MJ/m3以下であることを特徴とする人造ポリペプチド繊維。

また、同出願は、その後分割出願され、「人造ポリペプチド繊維の製造方法」という発明の名称の特許出願がなされています。

<特許5540166号> 【特許請求の範囲】 【請求項1】 天然型クモ糸タンパク質(spider silk proteins)に由来するポリペプチドを含む紡糸液を紡糸し、少なくとも2段延伸して得られる人造ポリペプチド繊維の製造方法であって、前記少なくとも2段の延伸は、湿熱における一段目延伸と、乾熱における二段目延伸を含むことを特徴とする人造ポリペプチド繊維の製造方法。」

これら2件に加えて、2011年6月11日の優先日を有する特許5739992号、2011年11月2日の優先日を有する特許5584932号及び5427322号、2011年11月2日の出願日を有する5883271号の4件の特許出願を行っています(いずれも人造ポリペプチド繊維やその製造方法に関する内容)。

Spiber社のプレスリリースには「創業者である関⼭和秀と菅原潤⼀が2004年から慶應義塾⼤学先端⽣命科学研究所(⼭形県鶴岡市)で取り組みはじめたクモ⽷⼈⼯合成の研究成果を活⽤し、独⾃の構造タンパク質素材「QMONOS®」を開発、世界に先駆けて量産技術の確⽴に成功しました。」 と書かれているように、同社のコア技術は、構造タンパク質素材「QMONOS®」とその量産化技術であることは明らかですが、資金提供を受けて協業が開始される前に自社のコア技術や独自技術の保護が図られています。

また、これら6件の出願以降では他社との共同出願がいくつか存在していますが、これら6件の特許権はいずれもSpiber社が単独で権利を保有しています。これはまさに上記のシードラウンドやシリーズAラウンドで行うべき知財活動の典型です。

なお、さらに注目すべきは、これら6件の特許出願を行うにあたり、基礎となる出願は上記優先日に行っているものの、優先権主張、PCT出願、及び分割出願という特許法上認められた制度をうまく活用し、メインの出願自体や海外出願は資金提供を受けた2011年12月以降に行っている点にあります。

これによって、潤沢な資金を活用して積極的に特許ポートフォリオを拡充したことが容易に推測できます。 そして、次の大きなターニングポイントとしては、「新世代構造タンパク質素材の研究開発および大規模普及に向けた体制構築推進」を目的とし95億円もの巨額の資金提供を受けた2015年が挙げられます³。

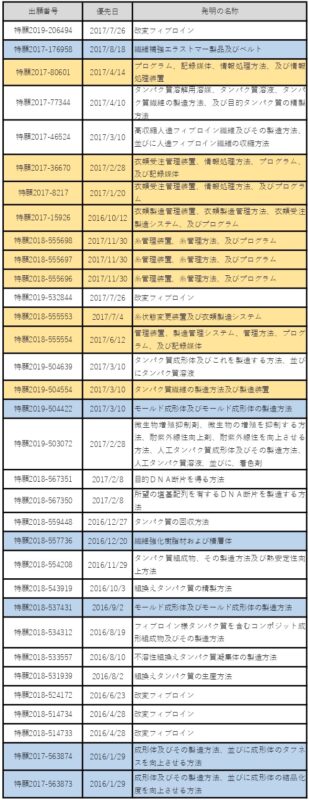

Spiber社は、これまでは年間数件程度だった特許出願を、この2015年以降は下記表のとおり14件(2016年)、19件(2017年)と、その出願件数を大幅に増やしています。

その内容を確認すると、構造タンパク質素材「QMONOS®」とその量産化技術そのものではなく、例えば特定用途に限定した特許(青色ハイライト)やシステム系の特許(黄色ハイライト)などの周辺部分の特許が多く含まれていることがわかります。また、発明の名称だけを見ると上記コア技術に関連しそうであっても(ハイライトなし)、特定の用途に適用した場合に生まれる課題を解決することを意図した内容となっており、コア技術をマイナーチェンジ又はカスタマイズした内容であることが理解できます。

これは、95億円もの潤沢な資金を活用して、構造タンパク質素材「QMONOS®」とその量産化技術という「点」でしか自社技術の保護が図られていなかったところを、「群」として保護することを意図したことは明らかであり、まさに上に挙げたシリーズBラウンドで行うべき知財活動の典型です。WEB等を参照する限り、現状ではSpiber社と明らかに競合している会社というのは定かではありません。

しかし、同種の素材か、又は全く異なる新規素材かはわかりませんが、いずれ競合する会社が登場してくることでしょう。そのため、今後同社に期待されることは、競合他社をカバーしうる特許網の構築ということが言えます。

特許権は、審査を通過し一旦特許として成立すると、スタートアップやベンチャー、中小企業、大企業と企業規模の違いに全く関係なく、全てに平等に与えられる権利です。そして、スタートアップやベンチャーにとって、大企業などと対等に渡り合うための極めて重要なツールになりえます。

したがって、決して後回していいものでもなく、何となくやっていいものでもありません。限られた人材、資金の中で可能な限り戦略的に行うことが求められます。

繰り返しになりますが、以下の点を考慮しつつ、自社の規模感と知財活動状況を顧みて、少しでもその改善に役立てば幸いです。

なお、次回は、実例に挙げたSpiber社の初期の出願戦略についてもう少し詳しく掘り下げつつ、同社が特許ポートフォリオ拡充に利用した分割出願、優先権主張といった、スタートアップ・ベンチャーにおいて必見の制度について解説します。

弊所では弁理士と弁護士がチームとなって、知財戦略や出願、契約、紛争までワンストップでサポートできる体制を構築しています。

自社の知財戦略についてもう一度立ち返ってみたいというお客様は、是非一度弊所にご相談ください。