【2025年改正】資金移動業に関する資金決済法改正の概要と実務への影響(後編)~改正法の内容と実務への影響~

Attorney admitted in Japan

Yusuke Sawada

Graduated from the Faculty of Law, Kyoto University in 2012. Completed the School of Law at Kyoto University and passed the National Bar Examination in 2014. Joined Nishimura & Asahi in 2016 and ZeLo in 2018. Graduated University of Pennsylvania Law School and earned an LL.M. and Wharton Business and Law Certificate in 2022. From November 2022 to December 2024, served at the Ministry of Economy, Trade and Industry, working on startup policy (Office for Startup Creation, Minister’s Secretariat / Startup Promotion Office, Innovation Creation and New Business Development Division, Innovation and Environment Bureau), as Senior Director for Planning and Coordination. Returned to ZeLo in January 2025. Her areas of practice are startup support, rulemaking and public affairs, fintech, M&A, general corporate matters, and crisis management and compliance. Representative Director of Public Meets Innovation. Publications include "Strategy and Practice of Rulemaking" (Shojihomu, 2021). Winner of the “Innovator of the Year” award at the ALB Women in Law Awards 2021.

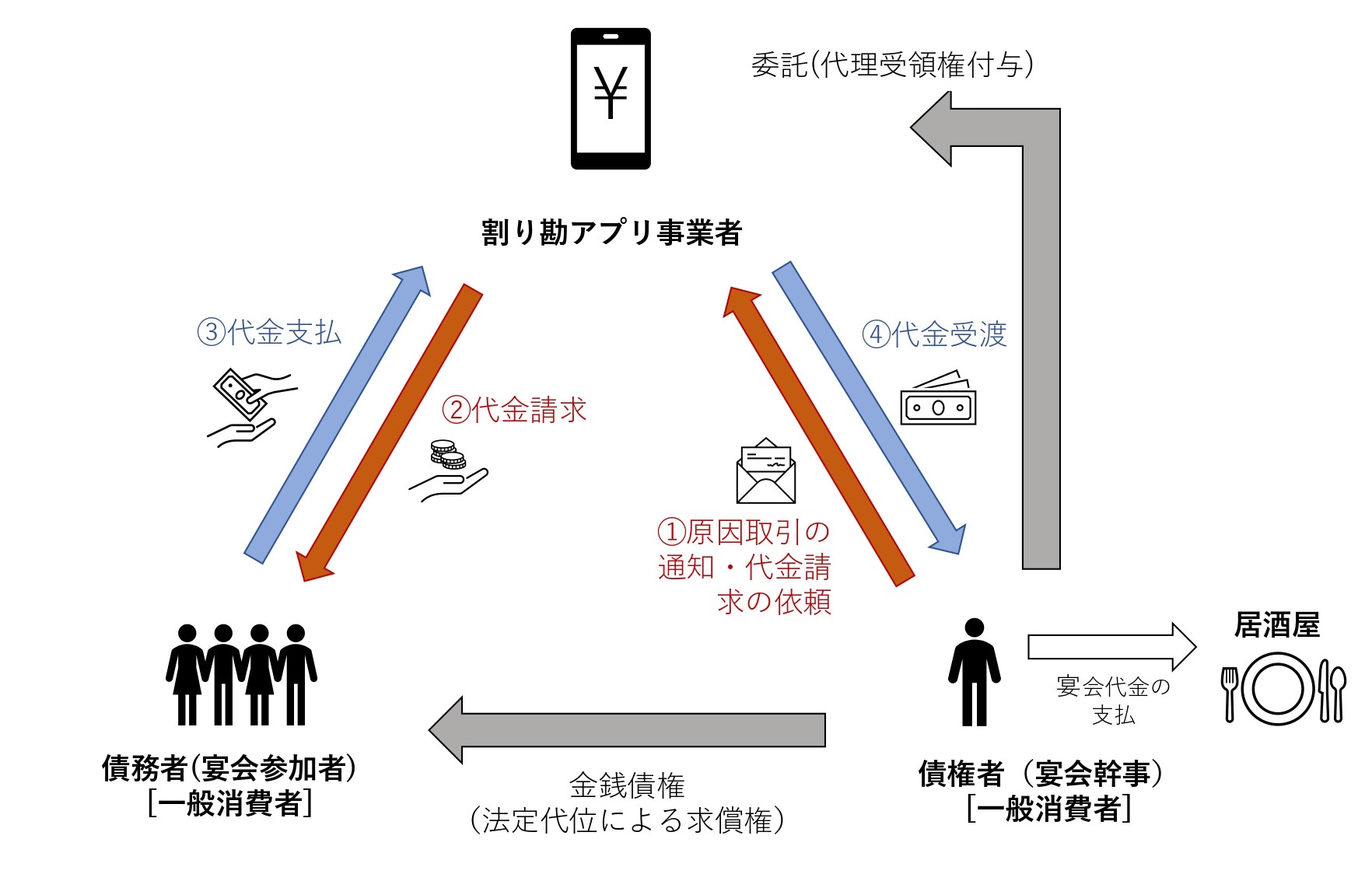

割り勘アプリとは、オンライン上で、債権者(宴会幹事)に代わって事業者が債務者(宴会参加者)から債権(参加費)の回収を行うサービスをいいます 。¹

宴会幹事は、オンライン上で参加費の回収を行うことができるため、個別に宴会参加者から参加費を回収する手間が省けるだけでなく、回収した参加費や支払を済ませた宴会参加者の管理も容易になる便利なサービスです。

ところが、今般の資金決済法の改正(2020年6月5日成立)では、このようなサービスを為替取引に関する規制の対象とすることが明確化されました。今後、こうしたサービスを提供する事業者は、利用者の本人確認や資産保全をする義務を負うこととなります。

これまで、債権者に代わって債務者から商品等の代金を受領するサービスについては、支払人に二重支払の危険がないことなどを理由に、2009年の資金決済法の制定時の議論においては、性急に制度整備を図ることなく将来の課題とすることが適当とされていました 。2, 3

このようなサービスは、収納代行と呼ばれ、一般的に、「商品の代金、サービスの利用料金の支払において、商品・サービスの提供者(債権者)から依頼を受けたコンビニエンス・ストアなどの事業者に対し、その購入者、利用者(債務者)が支払を行い、事業者が受け取った金銭を債権者に渡すもの ⁴」をいうとされています。

日本では1987年に大手コンビニエンス・ストアが電力会社の料金について収納代行サービスを開始して以来続いている⁵生活に身近なサービスで、今般の金融審議会が開催されるまでの間においても規制は不要という見解も数多く主張されているところでした 。⁶

しかし、上述のように、資金決済法制定時には制度整備の必要性について最終的な結論が出されなかったほか、現在では、当時念頭におかれていたコンビニエンス・ストアによる電気・ガスなどの利用料金の支払における収納代行にとどまらず、債権者が事業者ではなく一般消費者であるものや、複数の電子商取引サイトにおける事業者の売り上げを受領・管理する収納代行も登場していることから、再度議論されることになりました 。⁷

その結果、今回の金融庁金融審議会においても、債権者が事業者や国、地方公共団体である場合には、利用者保護の観点から適切な対応が図られているとされ、引き続き規制対象外とする整理がなされました(もっとも、支払人が支払をした時点で債務の弁済が終了し、その後の信用リスクは債権者である事業者等が負担し、支払人に二重支払の危険がないことが確保されていることが前提である点は、注意が必要です。) 。⁸

他方、債権者(一般消費者)に代わって債務者(一般消費者)から商品等の代金を受領する新しいサービスについては、利用者の保護の観点から活発な議論がなされました 。9, 10, 11

最終的には、個人間の収納代行の形式をとっているサービスのうち、割り勘アプリのようなサービスについて、以下の理由から、「為替取引に関する規制の適用対象となることを明確化することが必要」とされました 。

ア サービス提供者は、個人間の債権債務関係の発生事由に関与しておらず、単に資金のやり取りを仲介しているだけであり、その経済的な効果は、債権者が、第三者であるサービス提供者に対して逆為替(取立為替)の依頼を行っている場合と同視しうる。

イ 一般消費者である債権者・債務者双方が、サービス提供者に対して信用リスクを抱えるおそれがあり、利用者保護を確保する必要性は高いと考えられる。

ここで「為替取引」とは、顧客から、隔地者間で直接現金を輸送せずに資金を移動する仕組みを利用して資金を移動することを内容とする依頼を受けて、これを引き受けること、又はこれを引き受けて遂行することをいいます。 12 為替取引は、基本的には、利用者保護の体制が整えられた銀行等や資金移動業者のみが行えるものとされています。

つまり、割り勘アプリに対しては、銀行等や資金移動業者にかかるものと同様の規制を適用すべきという方向性が示されたことになります。

▼本件に関連する金融審議会の流れ

| 2017年11月~2018年6月 | 金融制度スタディ・グループ開催 |

| 2018年6月19日 | 金融審議会「金融制度スタディ・グループ中間整理―機能別・横断的な金融規制体系に向けて―」公表 |

| 2018年9月~2019年6月 | 金融制度スタディ・グループ(平成30事務年度開催) |

| 2019年1月31日 | 金融審議会「金融制度スタディ・グループ」平成30事務年度第7回 |

| 2019年7月26日 | 金融制度スタディ・グループ「『決済』法制及び金融サービス仲介法制に係る制度整備についての報告≪基本的な考え方≫」公表 |

| 2019年10月~12月 | 決済法制及び金融サービス仲介法制に関するワーキング・グループ開催 |

| 2019年10月24日 | 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ」第2回 |

| 2019年12月20日 | 「決済法制及び金融サービス仲介法制に関するワーキング・グループ」報告公表 |

| 2020年3月6日 | 「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律」案が国会に提出 |

| 2020年6月5日 | 「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律」成立 |

こうした議論を受けて、改正資金決済法においては、第2条の2が新設されました。簡潔にまとめますと、以下の要件を全て満たす場合には為替取引に該当し、銀行法による免許(銀行法第4条第1項)か資金決済法による資金移動業者の登録(資金決済法第37条)が必要になりました。

① 債権者からの委託、金銭債権の譲受けその他これらに類する方法によること

② 債務者又はその債務者からの委託その他これに類する方法により、支払を行う者から弁済として資金を受け入れ、又は他の者に受け入れさせ、債権者にその資金を移動させる行為であること

③ ②が資金を債権者に交付することにより移動させる行為に該当しないこと

④ 債権者が個人(事業として又は事業のために債権者となる場合におけるものを除く。)であることその他の内閣府令で定める要件を満たすものであること

改正資金決済法

第二条の二 金銭債権を有する者(以下この条において「受取人」という。)からの委託、受取人からの金銭債権の譲受けその他これらに類する方法により、当該金銭債権に係る債務者又は当該債務者からの委託(二以上の段階にわたる委託を含む。)その他これに類する方法により支払を行う者から弁済として資金を受け入れ、又は他の者に受け入れさせ、当該受取人に当該資金を移動させる行為(当該資金を当該受取人に交付することにより移動させる行為を除く。)であって、受取人が個人(事業として又は事業のために受取人となる場合におけるものを除く。)であることその他の内閣府令で定める要件を満たすものは、為替取引に該当するものとする。

以下、個別の要件について確認していきます。

ア ①債権者からの委託、金銭債権の譲受けその他これらに類する方法によること

収納代行は一般に代理受領の法的構成であるとされますが 13、債権譲渡の構成をとることもあります 14。この点に関しては、本要件により、債権者からの委託、債権譲受けといった法律構成によって規制対象外になるわけではない旨を明確にしています。

したがって、これらの法律構成の違いによって、規制対象となるか否かは左右されないことになります。

イ ②債務者又はその債務者からの委託その他これに類する方法により、支払を行う者から弁済として資金を受け入れ、又は他の者に受け入れさせ、債権者にその資金を移動させる行為であること

債務者からの弁済として資金を受け入れるような場合には、サービス提供者が代理受領権限に基づき、又は譲渡された金銭債権の債権者として弁済を受けることで決済が完了することを理由に、債務者からサービス提供者に対して資金を移動することを内容とする依頼ではなく、為替取引に該当しないという考え方もあったところです 。15 しかし、②において、弁済として資金を受け入れる場合であっても、為替取引となることが明確にされています。

ウ ③②が資金を債権者に交付することにより移動させる行為に該当しないこと

現金を輸送する場合は、本要件に該当せず、為替取引には該当しないことになります。そもそも直接現金を輸送する場合には、前記為替取引の定義には該当しないためです。

エ ④債権者が個人(事業として又は事業のために債権者となる場合におけるものを除く。)であることその他の内閣府令で定める要件を満たすものであること

規制対象とすることが明確にされている割り勘アプリにおける債権者は、個人に限られ、法人や事業として又は事業のために債権者となる場合における個人は除かれることが規定されています。金融審議会における議論では、「事業者」の概念について消費者契約法上の定義を踏襲することが考えられるとされており16 、「事業として又は事業のために債権者となる場合におけるもの」という部分は、消費者契約法第2条第1項に定める「消費者」「個人」と同様に解釈されるものと思われます。

もっとも、「事業として又は事業のために」という要件は必ずしも明確なものではないため、債権者が個人に該当するか否かの判断にあたっては注意が必要です17。

なお、上記①~③の要件だけでは、割り勘アプリのみならず、広く収納代行全般も該当することになるため、④「その他の内閣府令で定める要件を満たすもの」において、割り勘アプリを対象とするような具体的な要件が定められることが予想されます。

したがって、現在事業者の方々が提供している各サービスが今回の法改正において規制対象になるか否かは現時点では明確には判断できず、内閣府令の内容も確認し、今後さらに検討する必要があります。

上記の通り、④「その他の内閣府令で定める要件を満たすもの」がどのように定められることになるかについて、今後注視する必要があります。また、事業者が提供するサービスが、典型的な割り勘アプリには該当しない場合であっても、本要件の規定ぶり次第で、予想外に規制対象となってしまう可能性も否定できない点には留意が必要です。

仮に、規制対象となる割り勘アプリに該当する場合には、少なくとも以下のような対応が必要になると考えられます。現時点(2020年6月)では改正法の施行日は不明ですが、公布の日から起算して1年を超えない範囲内において施行されることになっていますので、その点を念頭にスケジュールを立てる必要があります。

① 資金移動業者の登録

規制対象となる割り勘アプリに該当する場合には、事業者は資金移動業者としての登録(資金決済法第37条)を行うことになると考えられます。資金移動業者として登録を行った場合、資金決済法に定める資金移動業者としての義務である資産保全義務等を履行する必要があります(資金決済法第43条等)。

② 上限額の設定

資金移動業者として登録した場合、一度に資金を移動させることのできる上限は、現時点では100万円です(資金決済法第2条第2項、資金決済法施行令第2条)。100万円を超える資金の移動を認めていたサービスにおいては、上限額の設定が必要になります。

③ 犯罪収益移転防止法の本人確認

資金移動業者は、犯罪収益移転防止法上の特定事業者にあたります(犯罪収益移転防止法第2条第2項第30号)。そのため、同法に従って取引時確認等の本人確認を行う必要が生じることになります(同法第4条)。

今回の改正では割り勘アプリが規制対象になることが明確化されましたが、それ以外の収納代行について今後も規制対象外であり続けるとは限りません。以前から個人間取引の拡大により立法化の必要性が急速に高まるといった指摘が存在したほか18、収納代行は為替取引に該当するという見解も主張されているところです19。また、規制対象外と整理されたエスクローサービスについても、今後再度検討がなされる可能性も十分にあります20。衆議院財務金融委員会においても、現時点では割り勘アプリ以外の収納代行で規制対象とすべきサービスはないとしつつ、引き続きエスクローサービスなどのサービスの機能あるいは実態を踏まえ規制の適用の要否を判断していく旨の政府参考人の答弁がなされています21。

エスクローサービスとは、収納代行のうち、以下の特性をもったものをいい22、例えばインターネット上のフリマサービスにおいて、買主がそのサービスを提供する事業者に対して代金を支払い、その後、サービス提供事業者が買主から商品到着の連絡を受けてはじめて、サービス提供者から売主に対して代金を支払うという仕組みを指します。

① 金銭債権を生じさせる原因取引が、物品の販売若しくは貸付け又は役務の提供であること

② 債務者に対する物品の給付又は役務の提供に先立ち、債権者に対して、当該債務者から資金を収受した旨の通知がなされること

③ 債務者に対する物品の給付又は役務の提供後、債権者に資金が移転されること

今般の金融審議会では、このようなエスクローサービスに対して、為替取引に関する規制を適用する必要性について、「社会的・経済的に重大な問題とされるような被害は発生していないことも踏まえれば、直ちに制度整備を図ることは必ずしも適当ではなく、引き続き検討課題とすることが考えられる23」としており、結論を留保しています。

このようなエスクローサービスを提供する事業者は、今後の議論の動向についてフォローする必要があります。

また、上記のように、引き続き検討課題とする前提として、「債務者がエスクローサービス提供者に支払いをした時点で債務の弁済が終了し、債務者に二重支払の危険がないことが契約上明らかであることは、最低限必要と考えられる24」とされているため、エスクローサービスを提供する事業者は、利用規約等の利用者との契約において、債務者がエスクローサービスを提供する事業者に対して支払を行った時点で債務者の弁済が終了する旨を明記することが求められます。

以上のとおり、収納代行を巡る議論については未だ収束しておらず、今後の展開も不透明です。

収納代行スキームの検討にあたっては、常に最新の議論状況を把握したうえで、適切な見通しを立てることが非常に重要です。また、難しい法的判断を迫られる場面も予想されますので、弁護士等の専門家に相談されることもお勧めいたします。

【執筆者】

弁護士 南 知果

同 仲野 亘

¹ 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」16頁(注)32(2019年12月20日)

² 金融審議会金融分科会第二部会「資金決済に関する制度整備について―イノベーションの促進と利用者保護―」(2009年1月14日)

³ 「利用者保護に欠ける事態や資金決済システムの安全性が損なわれる事態が生じることがないよう、引き続き注視」する必要がある旨を述べる国会答弁として、内藤純一政府参考人答弁(第171回国会衆議院財務金融委員会第16号2009年4月15日)

⁴ 高橋康文編著『詳説 資金決済に関する法制』157頁

⁵ 久保田隆「「為替取引」概念と収納代行サービス」金融法務事情1847号22頁

⁶ 藤池智則「事業会社による決済サービスにかかる公法上の規制の検討」金融法務事情1631号20頁、片岡義広「決済と銀行法の「為替取引」の概念についての試論」金融法務事情1841号43頁、中崎隆「新しい決済サービスにかかる法的規制のあり方」金融法務事情1847号35頁、小山嘉昭『銀行法精義』(きんざい、2018年)149頁など

⁷ 金融審議会「金融制度スタディ・グループ」平成30事務年度第7回(2019年1月31日)資料1「事務局説明資料」11頁

同資料2「本日討議いただきたい事項」

⁸ 金融審議会「金融制度スタディ・グループ」「決済」法制及び金融サービス仲介法制に係る制度整備についての報告≪基本的な考え方≫15頁

⁹ 金融審議会「金融制度スタディ・グループ」平成30事務年度第7回議事録(2019年1月31日)

10 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ」(第2回、2019年10月24日)

11 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」17頁(2019年12月20日)

12 最三決平成13年3月12日(刑集55巻2号97頁)

13 高橋康文編著『詳説 資金決済に関する法制』157頁

14 木村健太郎「収納代行に関する規制の在り方についての検討」金融法務事情2125号27頁

15 藤池智則「事業会社による決済サービスにかかる公法上の規制の検討」金融法務事情1631号20頁

16 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」17頁(注)33(2019年12月20日)

17 本改正案における事業性の判断について、必ずしも明確ではないことを指摘するものとして、加藤貴仁他「決済法制および金融サービス仲介法制に関する論点と展望〔第2部〕前払式支払手段・収納代行」金融法務事情2138号65頁〔木村健太郎発言〕

18 久保田隆「「為替取引」概念と収納代行サービス」金融法務事情1847号28頁

19 加藤貴仁他「決済法制および金融サービス仲介法制に関する論点と展望〔第2部〕前払式支払手段・収納代行」金融法務事情2138号51頁〔加毛明発言〕

20 森下哲朗「金融横断法制(決済)の立法動向」自由と正義71巻2号17頁

21 中島淳一政府参考人答弁「現時点で割り勘アプリ以外の収納代行で規制対象とすべきと考えているサービスがあるものではございませんけれども、今後仮に規制対象を追加する場合には、事業者や利用者に与える影響を踏まえつつ、規制の必要性、妥当性について関係者と丁寧に議論を尽くしていくことが重要と考えております。」「エスクローサービスについては、一般的に個人間の売買において当事者双方の債務の同時履行を図ることによりトラブルの未然防止機能を果たしていること、これまで社会的、経済的に重大な問題とされるような被害は発生していないことなどを踏まえ、金融審議会における議論でも規制対象とする必要性について共通の認識を得るには至らなかったところでございます。引き続き、それぞれのサービスの機能あるいは実態を踏まえまして規制の適用の要否を判断していくということを考えております。」(第201回国会衆議院財務金融委員会2020年5月27日)。

22 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」17頁(2019年12月20日)

23 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」18頁(2019年12月20日)

24 金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ報告」18頁(2019年12月20日)