スタートアップの急成長を支えてきた、スピードと実現性を両立する法務支援– 株式会社カケハシ

Attorney admitted in Japan

Masayuki Matsunaga

Attorney admitted in Japan

Haruya Takeshita

スタートアップにおけるエグジット(Exit・出口戦略)の選択肢として、IPOではなくM&Aが選択されるケースが増加しています。M&Aは、限られた時間の中で、法務・財務・税務等、様々な専門知識をもって対応することが必要です。 本記事では、スタートアップのエグジットとしてのM&Aを念頭に、その全体像・基本について弁護士が解説します。具体的には、M&Aのメリット・デメリット(注意点)、手法、スケジュールにおける法務対応のポイント等について概説し、併せてM&A実行後に必要となる法務面での対応の概要についても説明します。

Graduated from Keio University Faculty of Law in 2009 and completed the School of Law at the University of Tokyo in 2011. Passed the National Bar Examination in 2012. Registered as a lawyer (Tokyo Bar Association) and joined CLAIR Law Firm in 2013. Joined Link Partners Law Firm in 2015, and became a member of ZeLo in 2017. His areas of practice are venture and startup law, IPOs, general corporate matters, blockchain and crypto assets, fintech, funds, litigation and dispute resolution, intellectual property, data protection, cybersecurity, IT/IoT, AI, and finance. Publications include "Strategy and Practice of Rulemaking" (Shojihomu, 2021), among others.

目次

本連載第8回目の記事でも説明したとおり、スタートアップにおけるエグジット(Exit・出口戦略)の主な選択肢としては、IPOとM&Aの2つが挙げられます。

M&A(Mergers and Acquisitions)とは、法律的な定義はないものの、一般的には、会社又は事業を統合(合併)又は買収により移転する取引のことをいいます。

現在、日本のスタートアップ企業の起業家・経営者の多くは、IPOによるエグジットを目指して事業を開始している印象ですが、IPOを実現するためには、企業運営の健全性、財務的な様々な条件の達成、社内のガバナンス・内部管理体制の整備等、多くの基準を満たさなければなりません。また、上場準備には多くの時間を要する上に、主幹事証券会社や監査法人その他の各分野の専門アドバイザー等を選任する必要があり、多額の費用が必要となります。このように、IPOには多大なコストがかかることから、近年ではスタートアップのエグジットとしてM&Aが選択されるケースも増加しています。

スタートアップのエグジットとしてのM&Aについて、主な当事者であるスタートアップ、投資家(株主)の各視点の主なメリットとデメリット(注意点)は、以下の表のように整理できます。

| メリット | デメリット(注意点) | |

|---|---|---|

| スタートアップ視点 | ①IPOと比較し、準備コスト(時間・費用)がかからず、実現ハードルも低い ②買収企業の傘下に入ることによる知名度・信用力の向上 | ①経営権の移転により買収企業の意向に従う必要 ②組織・関係性の変化による役職員等・取引先への影響 ③将来的な企業価値向上の方針についても買収企業の意向次第となる |

| 投資家(株主)視点 | ①保有株式のキャッシュ化が容易 ②優先株式の場合、みなし清算条項による優先分配の実現 ③創業株主視点から、創業者利益の獲得が早期に実現可能 | ①株式価値の将来的な増加可能性が評価されず低いバリュエーションとなる傾向 ➁経営権の移転による経営関与への影響力の喪失・減少 |

M&Aでは、IPOの場合と比較して、エグジットによって投資家が得られる利益は比較的小さくなるものの、早期段階・短期間で実行し、投資家(株主)が投下資本を回収して利益を確定させることが可能となります。

また、M&Aは基本的にスタートアップ・買収企業間の合意によって実行可能なため、IPOの際に必要な上場審査基準(形式要件・実質審査基準)の達成や東京証券取引所等との準備手続も不要であるという点で簡便といえます。

さらに、スタートアップの場合、自社のリソース(資金力、技術力、ノウハウ)だけでは必ずしも想定した事業の成長・拡大が成し得ないケースもあるため、成長戦略の一環として、これらのリソースを豊富に持つ上場企業等とのM&Aを選択する(シナジーによる成長)というケースもあります。

一方で、M&Aによって経営権が創業者から買収企業に移転することに伴い、創業者がM&A実施後(契約上定められたロックアップ期間を経過した時)にスタートアップを離れることも少なくありません。この場合、創業者の求心力が強いスタートアップでは、M&Aによる創業者の離脱をきっかけに、他の主要メンバーもスタートアップを離れ、ひいては事業成長がストップしてしまうといったケースもみられるところです。そのため、スタートアップ視点では、M&A実施後にも従前と同様の体制で事業が行われるよう、買収企業において十分なケアを行うことも考慮する必要があります(後述のPMI(PAI)も参照)。

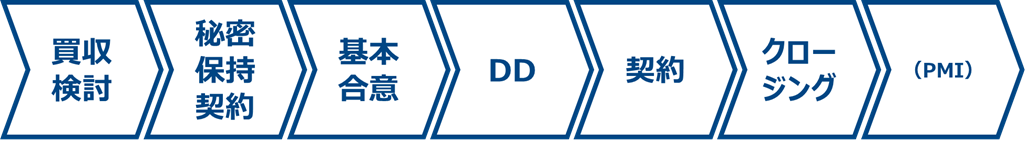

M&Aのプロセスとしては、一般的に、以下の7つの主要なステップを経ることとなります。

スタートアップにおいて、エグジットとしてM&Aを選択した場合、まずは買収企業となる候補先を見つける必要があります。経営戦略に沿って自ら選定した候補先に直接働きかける例もありますが、M&A仲介会社やフィナンシャルアドバイザー(FA)を通じて、買収企業を募集する例が多いです。

あわせて、どのような手法を用いてM&Aを実行し、エグジットを成功させるか(ストラクチャリング)も検討することとなります。

買収企業候補がM&Aに関心を示した場合、双方より詳細な情報を開示してM&Aを進めるか否かを判断すべく、秘密保持契約を締結します。

特に、スタートアップ(対象会社)側は、財務諸表や経営計画、取引先・顧客情報等の重要な内部情報を開示することになるため、開示した情報が流出することによる不利益を予防するため、情報開示に先立って、秘密保持契約を締結することが重要です。

また、M&Aを検討していること自体も、第三者が知ることにより影響が及ぶ可能性があるため、M&Aの検討をしている事実自体も秘密情報として保護する必要があります。

買収企業候補が、M&Aに向けた交渉を継続するとの判断をした場合、その時点までに当事者間で了解した事項やM&Aの実現に向けた当事者間の認識を確認する目的で、基本合意書(MOU(Memorandum of Understanding)、LOI(Letter of Intent)等とも呼ばれる)を締結することがあります(実務上、基本合意書を締結しないケースもあります)。

基本合意書の締結時期・内容はケースバイケースですが、例えば以下のような事項を定めます。

・予定するストラクチャーの概要・基本的取引条件 ・スケジュール ・独占交渉権 ・DDへの協力義務 ・秘密保持義務 ・公表に関する事項 ・一般条項(準拠法・合意管轄等)

なお、基本合意書はあくまで最終契約締結に先立つ仮の合意であり、M&Aプロセスの途中で各事項が変更されることもあるため、一部事項(独占交渉権、秘密保持義務等)を除き、法的拘束力を有しないとされることも多いです。

買収企業候補は、対象会社・事業が抱えるリスク等を把握して、企業価値の算定やM&Aの実行の判断をすべく、対象会社・事業に関する調査=DD(Due Diligence)を実施します。

DDの範囲は、主に、法務、財務(会計・税務)面に関して行われますが、対象会社・事業の内容により、事業(ビジネス)、人事労務、IT、不動産、環境等の事項についても実施されることがあります。法務DDのポイントについては後述します。

なお、DDの結果を踏まえて、当初想定していたM&Aストラクチャーの見直しが行われる場合もあります。

DDの完了後、M&Aにかかる最終契約の条件検討・交渉が行われます。

最終契約では、選択したM&Aストラクチャーに応じて、確定的な諸条件を定めることとなります。詳細は後述します。

クロージングとは、最終契約で合意したM&Aストラクチャーを実行することをいいます。

当事者は、最終契約締結後、クロージング日までの期間に、最終契約で定められた前提条件やクロージング前の誓約事項を履行することになります。

こうした前提条件の充足や誓約事項の履行状況について、当事者の関係者が集まって事前に確認する手続(プレ・クロージング)を行うこともあります。

当事者は、クロージング日において、前提条件の充足等、M&Aの実行が問題ないことを相互に確認した上で、クロージングを実施します。

PMI(Post Merger Integration)/PAI(Post Acquisition Integration)とは、M&A実行後の経営統合プロセスをいいます。

M&Aはあくまで企業価値向上等のための手段であり、上記のとおりM&Aにより却って主要メンバーの離脱等で事業成長がストップしてしまうおそれもあることから、PMI(PAI)の成否がM&Aの成否のカギであるともいわれます。

PMI(PAI)においては、経営戦略、人材・組織、企業文化、制度等、検討すべき事項は多く、M&Aプロセス中にこれらを見据えた検討を進めること、また、M&A実行後も当事者・関係者双方が協力して信頼関係を構築していくことが重要といえます。

以上がM&Aの主なプロセスとなりますが、スタートアップ法務(エグジット対応)の観点で特にポイントとなる事項は次の3点といえます。以下解説します。

1. M&Aの手法・ストラクチャー選択

2. 法務デューディリジェンス(DD)対応

3. 最終契約交渉

M&Aの手法・ストラクチャーとしては、様々なものが存在します。

スタートアップのエグジットとしていずれの手法・ストラクチャーを選択すべきかを判断する際は、以下等の様々な観点を考慮する必要があります。

・M&Aの目的 ・M&A後の組織・体制 ・買収対象(会社合併/株式の取得/事業の取得)(全部/一部) ・買収対価(金銭対価/株式対価) ・事業内容・許認可等の有無・種類 ・手続コスト(スケジュール・費用) ・税務

未上場スタートアップのエグジットとして用いられるM&Aの各手法・ストラクチャーとそのポイントは、以下の表のとおりです。

| 手法・ストラクチャー | ポイント |

|---|---|

| ① 株式譲渡 | ・創業者(経営株主)・投資家の株式譲渡が主 ・手続が比較的簡易なため、最も利用されている -譲渡当事者間の合意により実施 -債権者保護手続・少数株主保護の手続・登記手続が不要 ・多数株主の個別の合意が必要となるため、一部の株主が譲渡に応じないことがM&Aの阻害要因となる ・複数の株主が存在する場合、個別の合意を得るために株主間の条件面の調整が必要となる場合がある ・投資家については、優先株式の内容、株主間契約等の確認が必要 |

| ② 第三者割当増資(新株発行等) | ・買収企業にスタートアップの多数株式を発行・譲渡する ・これ自体では創業者・投資家のエグジットとならない →①株式譲渡等と併せてエグジットを実現する |

| ③ 合併(吸収合併、新設合併) | ・スタートアップが解散・消滅し、その資産・権利義務等のすべてを、買収企業(→吸収合併)/新設会社(→新設合併)に包括的に承継する ※実務上、吸収合併が多く利用される ・スタートアップの株主に付与される合併対価は、金銭・買収企業株式等いずれの場合もある |

| ④ 会社分割(吸収分割、新設分割) | ・スタートアップの事業(資産・権利義務等)の全部/一部を、買収企業(→吸収分割)/新設会社(→新設分割)に包括的に承継する ・会社分割の対価(分割対価)は基本的にスタートアップに交付されるが、株主に交付する手法(いわゆる“人的分割”)もある ・⑤事業譲渡と異なり、取引関係等(雇用関係含む)の移転に関する個別の合意は不要 ・他方、会社法上の債権者保護手続・少数株主保護の手続が必要 |

| ⑤ 事業譲渡 | ・スタートアップの事業(資産・権利義務等)の全部/一部を、買収企業に承継する ・④会社分割と異なり、取引関係等(雇用関係含む)の移転に関する個別の合意が必要 ・他方、会社法上の債権者保護手続・少数株主保護の手続は不要 |

| ⑥ 株式交換・株式移転 | ・スタートアップの発行済株式の全部を買収企業(→株式交換)/新設会社(→株式移転)に取得させ、100%子会社となる ・スタートアップの株主に付与される対価 -株式交換:金銭・買収企業株式等いずれも可能 -株式移転:新設会社の株式等に限定(金銭不可) ※エグジットとして用いられるケースは限定的 ・会社法上の債権者保護手続は原則不要、少数株主保護の手続は必要 |

| ⑦ 株式交付 | ・スタートアップの株主が買収企業に株式を譲渡し、対価として買収企業株式の交付を受ける ・⑥株式交換と基本的に同様だが、100%子会社としないかたちの部分的なものである点、対価が株式に限られる(金銭不可)点で異なる ※エグジットとして用いられるケースは限定的 ・会社法上の債権者保護手続は原則不要、少数株主保護の手続は必要 |

スタートアップのエグジットを実現する観点からは、創業者・投資家に対価が交付される必要があり、また上記の考慮要素から適切な内容とするために、実務では、各手法を組み合わせて利用することもあります。

スタートアップのエグジットとしてのM&Aにおいて、法務DDへの対応はM&A手続のなかで大きな比重を占めるとともに、M&Aの成否にも影響する重要なものです。

法務DDは、買収企業が弁護士主導のもと実施することが実務上一般的といえますが、スタートアップとしては、法務DDがどのような流れで実施され、どのような事項を調査確認するかという点を抑えることが望ましいです。

法務DDの主な目的は、調査により現状を把握し、以下の事項に関する法的問題点を発見することにあるといえます。

・対象会社の企業価値に影響を与え得る事項 ・M&Aの実行に影響を与え得る事項 ・M&A実行後に改善すべき事項

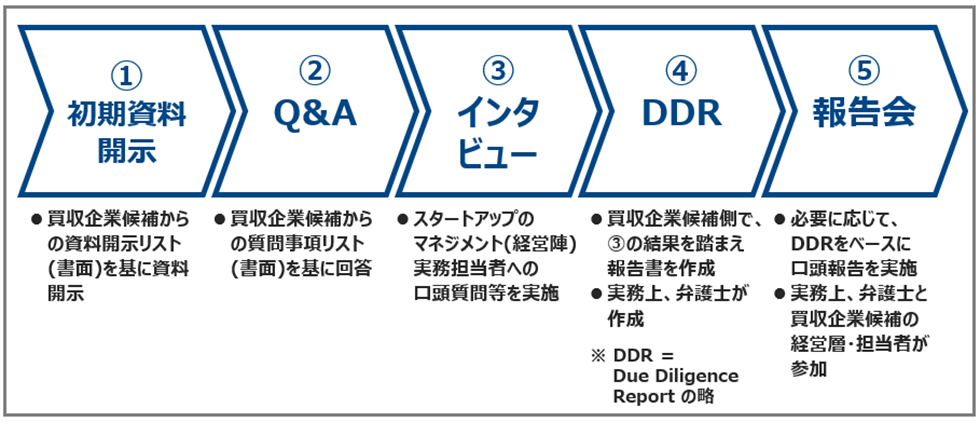

一般的な法務DDの主な流れは以下のとおりです。

法務DDでの基本的な確認事項は、①組織、②株式、③事業、④資産、⑤負債、⑥許認可・コンプライアンス、⑦労務、⑧訴訟・紛争の8つに分けられます。具体的には、以下の内容等について調査が行われます。

スタートアップのエグジットとしてのM&Aにおける法務DDで実務上よくみられる特徴としては、以下のイメージでも強調している事項が挙げられます。開示資料が不十分であるケースも多く、インタビューでの実態把握が特に重要といえます。

法務DDの確認事項の概要やポイントは以下の通りです。

| 分類 | 確認事項・ポイント |

|---|---|

| ①組織 | 【確認事項】 ・登記、定款、社内規則、重要な会議体の議事録 ・関連当事者取引の有無・内容・過去のM&Aの有無・内容 【ポイント】 ・必要な基本書類・規程類等が整えられていないケース ・会社法等に基づく手続が行われていないケース |

| ②株式 | 【確認事項】 ・株主名簿、新株予約権原簿 ・株主構成 ・過去の株主の変遷 【ポイント】 ・投資家が保有する種類株式の内容・株主間契約等の内容の確認が必要 ・新株予約権(ストックオプション)の発行状況・内容の確認が必要 |

| ③事業 | 【確認事項】 ・事業の概要・商流 ・重要な取引の有無 ・事業に関する契約書の内容 (チェンジ・オブ・コントロール(COC)条項(※)の有無等) ※COC条項=M&Aが事前承諾事項・契約解除事由となる条項 ・事業上のキーパーソンの把握 【ポイント】 ・新規性のあるビジネスモデルの適法性が問題となるケース |

| ④資産 | 【確認事項】 ・不動産、動産 ・知的財産権 ・保険の状況 ・システムに関する契約 ・各種契約書の内容(COC条項の有無等) |

| ⑤負債 | 【確認事項】 ・借入れの状況・契約書の内容 ・担保・保証の有無・内容 |

| ⑥許認可・コンプライアンス | 【確認事項】 ・事業のために必要な許認可の取得状況 ・法令遵守状況 ・監督官庁等からの指導・監督等の有無・内容 【ポイント】 ・新規性のあるビジネスモデルにおける許認可の要否が問題となるケース |

| ⑦労務 | 【確認事項】 ・就業規則等、労使協定 ・従業員の構成 ・労働時間の管理状況 ・未払残業代の有無・内容 ・懲戒・解雇の有無・内容 ・労基署からの指導の有無・内容 ・労働災害の有無・内容 ・労働紛争・訴訟の有無・内容 【ポイント】 ・業務委託者の取扱いが問題となるケース ・労務制度の構築・労務手続対応が不十分であるケース |

| ⑧訴訟・紛争 | 【確認事項】 ・現在・過去に生じた訴訟・紛争、潜在的な紛争の有無・内容 ・クレーム等の概要 ・クレーム対応体制 【ポイント】 ・事業の急成長等に伴い社内外(経営陣、取引先、投資家等との間)で紛争が生じているケース |

法務DDの実施後、クロージングに向けて、以下のような各手法・ストラクチャーに対応した最終契約を作成し、当事者間の契約交渉を経て、締結・実行することとなります。

(例)

① 株式譲渡 → 株式譲渡契約(SPA)

② 第三者割当増資 → 投資契約・株主間契約(SHA)等

⑤ 事業譲渡 → 事業譲渡契約

例えば、スタートアップのエグジットとして多く選択される①株式譲渡では、SPAが作成されます。SPAの基本的構成・全体イメージは以下となります。

| 基本的構成 | 主な項目 |

|---|---|

| 前文 | ・当事者(株主毎に契約書を別とするか) ・契約締結日 |

| 第1章 定義 | |

| 第2章 株式譲渡 | ・譲渡の合意 ・譲渡株式数 ・譲渡価額(調整条項) |

| 第3章 クロージング | ・クロージング日 ・譲渡代金の支払 ・株主名簿の名義書換手続等 |

| 第4章 前提条件 | ・項目例 -表明保証の正確性 -誓約事項の遵守 -総会決議等の手続きの履践 -許認可の取得(+独禁法上の届出) -COC条項への対応 -重大な悪影響を及ぼす事象の不存在 |

| 第5章 表明及び保証 | ・契約締結日及びクロージング日において、一定の事項が真実かつ正確である旨 ・法務DDで指摘された事項を基に追記修正 |

| 第6章 誓約事項 | ・クロージング前/クロージング後の誓約事項 ・誓約事項は基本的に前提条件に対応 ・法務DDで指摘された事項を基に追記修正 |

| 第7章 補償等 | ・損害が発生した場合の金銭的補償を行う旨 ・補償額の上限・下限 ・補償範囲・期間の限定 ・特別補償 |

| 第8章 解除 | ・解除時期(クロージング前に限定) ・解除事由(重大な事由に限定) |

| 第9章 一般条項 | ・秘密保持条項 ・公表 ・準拠法・管轄 ・その他 |

| 別紙 | ・表明保証事項 ・事前承諾事項等 |

上記のとおり、スタートアップのエグジット手法として、M&Aという選択肢は、昨今、有効な手段となりつつある一方で、M&Aのストラクチャー選択、法務DD対応、最終契約交渉からクロージング対応まで、専門的な知見や経験に基づいた検討や意思決定が必要な局面が非常に多いため、経験豊富な専門家のアドバイスを受けることが重要です。

法律事務所ZeLoでは、創業以来250件を超える多数のM&A案件を、売手側・買手側それぞれの立場で数多くサポートしており、上場企業間のM&Aから上場・非上場企業間のM&Aや同一グループ内の組織再編案件まで幅広い内容を取り扱っています。スタートアップ企業を多数顧客としている実績から、スタートアップによるM&Aや、スタートアップを対象にするM&Aなどを幅広く取り扱っていることは、法律事務所ZeLoの特徴です。

個社のニーズやビジネスモデルに応じて、最適なアドバイスを提供していますので、是非お気軽にお問い合わせください。