[To Take Effect in 2026] The New Out-of-Court Restructuring Scheme under the Early Business Recovery Act (Part II) – Procedural Flow and Practical Considerations

弁護士・ニューヨーク州弁護士、国際法務部門統括

野村 諭

弁護士

松永 昌之

弁護士

荒牧 孝洋

![[To Take Effect in 2026] The New Out-of-Court Restructuring Scheme under the Early Business Recovery Act (Part II) – Procedural Flow and Practical Considerations](https://zelojapan.com/wp/wp-content/uploads/2025/09/f77e871da91de39aafc7fd35c7eae8cf-608x336.jpg)

2009年早稲田大学法学部卒業、2012年東京大学法科大学院修了。2013年弁護士登録(第二東京弁護士会所属)。2018年2月法律事務所ZeLoに参画。弁護士としての主な取扱分野は、ジェネラルコーポレート、スタートアップ支援、FinTech、訴訟対応、倒産・事業再生など。著書に『ルールメイキングの戦略と実務』(商事法務、2021年)など。

目次

新型コロナウイルス(COVID-19)の影響を受けて、日本全国で企業の法的整理・事業停止 が急増しています。 帝国データバンクの公表する「新型コロナウイルス関連倒産」によれば、京洛和蒼株式会社(京都府京都市)が事業停止に至った2020年2月12日頃を皮切りに新型コロナウイルスの影響による法的整理・事業停止が発生し始めたようです。その数は、2月は日本全国で2件でしたが、3月は32件、4月は月の半ばで既に26件に達しており、急激なペースで増加していることが分かります。 そして、株式会社東京商工リサーチの調査によれば、2020年4月17日17時00分現在(以下「現時点」といいます。)における新型コロナウイルス関連の経営破綻は日本全国で66件に達しており、都道府県別にみると、最も多い東京都で11件、続いて北海道で10件、兵庫県で5件、静岡県・大阪府・福岡県で各3件となっています。 また、4月16日付けで、東京都など7都府県を対象に発令されていた緊急事態宣言の地域に40道府県が追加され、対象地域が全都道府県に広げられました。都道府県を越えた人の移動がこれまで以上に制限され、経済活動が収縮することにより、企業にとっては厳しい状況が続くことが想定されます。

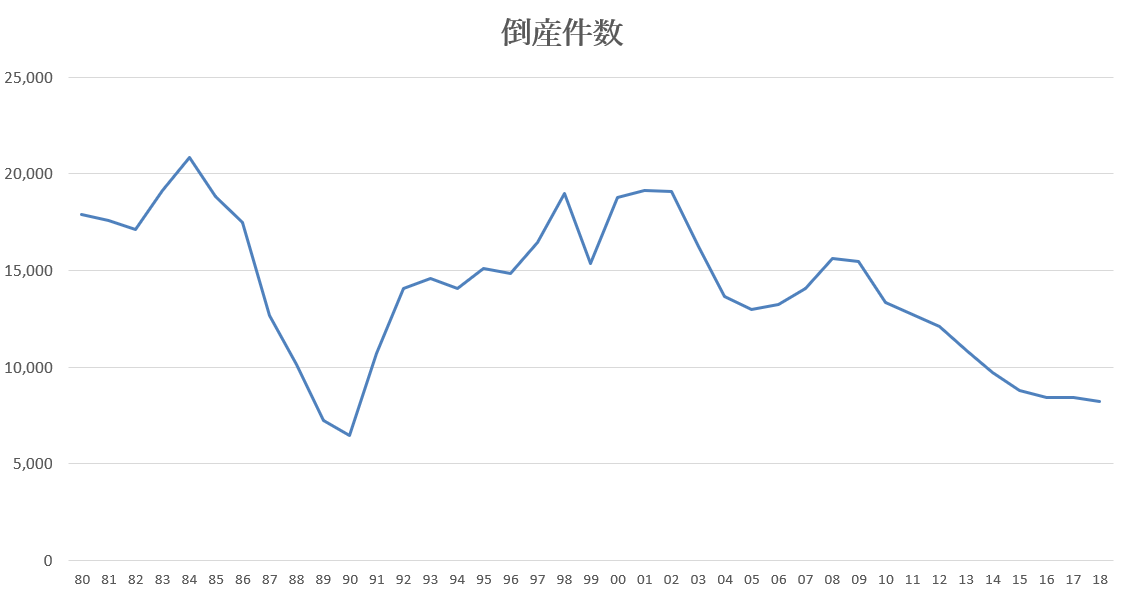

上のグラフは、株式会社東京商工リサーチの公表する「全国企業倒産状況」を基に、1980年から2018年までの間の倒産件数の推移を示したものです。1990年代前半のバブル崩壊時に急増した期間はありますが、長期的にみれば、倒産件数は減少傾向にありました。 ところが、株式会社東京商工リサーチの調査によれば、2020年3月度は倒産件数740件(前年同月比11.7%増)、負債総額1059億円(前年同月比9.0%増)と、いずれも前年度と比較して約10%増加しています。2008年以降、倒産件数は毎年減少を続けていましたが、このペースで増加が続くと、12年ぶりに倒産件数が前年度比で増加することが予想されます。

呉服・浴衣卸売を営む京洛和蒼株式会社が、京都府を訪れる訪日外国人が急減したことに起因して事業停止に至ったことに象徴されるように、現時点で法的整理・事業停止に至った企業の業種をみると、国外・国内の人の移動が制限されることにより直接的に影響を受ける観光・飲食関連が全体の過半数を占めています。 また、「新型コロナウイルス関連倒産」によれば、法的整理・事業停止に至った企業のうち、現時点で負債総額が判明している企業は55件であり、その負債総額の最高額は84億円、最少額は1500万円、平均額は7億5363万6363円となっています。 このように、現時点では人の移動が制限されることにより直接的に影響を受ける業種、かつ中小規模である企業の倒産等が目立っていますが、今後は人の移動の制限のみならず経済活動全般の収縮によって、これらの企業を得意先として商品やサービスを提供する業種さらにその原材料の供給元といったようにより広範な企業への影響が懸念されるところです。

取引先から見た法人破産の破産手続の一般的な流れは、概ね以下のとおりとなります。

① 受任通知の受領・破産手続開始

② [破産手続開始直後~約1か月] 債権届出

③ [破産手続開始から約3か月後~] 第1回債権者集会(財産状況報告集会)

④ [破産手続開始から約6か月~約1年後] 配当・廃止

会社が、やむなく破産申立てを行わざるを得ないと判断した場合、弁護士と相談の上、破産申立ての準備を進めることになりますが、法人破産の場合、破産申立て直前までは事業を停止させないように進めることが多く、取引先の弁護士(申立代理人)から破産予定である旨の通知(一般に「受任通知」といいます。)が破産直前又は直後に突然送付されてくるケースが多いです。申立代理人からの受任通知は送付されず、いきなり、②の破産手続開始通知書が送付されることもあります。

会社が破産した場合(ここでは裁判所から破産管財人が選任される管財事件を想定して説明します。)、裁判所による破産手続開始決定がされ、その後、裁判所から債権者に対し、破産手続開始通知書と併せて、破産債権届出書が郵送で届きます(例外的に届出留保型といわれる事件の場合には破産手続開始時には破産債権届出書は届きません。)。債権者としては、ある程度柔軟な運用を行う裁判所もあるものの、この破産債権届出書を債権届出期間内に提出しないと原則として配当を受けることができないため、債権届出を行う必要があります。

その後(破産手続開始決定から約3か月後が一般的)、裁判所において第1回の債権者集会(財産状況報告集会。破産法158条)が開催され、裁判官、破産者(破産会社代表者と申立代理人)、破産管財人及び債権者の出席の下、破産管財人が主として破産手続開始後の財産換価業務の進捗状況の報告や今後の破産手続の進行予定等について説明を行います。 この債権者集会は、破産管財人や破産者に対する質問を行い、情報提供を受けることができる場ではあるものの、出席したからといって出席した債権者が優遇されるということはなく、大きな消費者被害を及ぼす事件などを除き多くの法人破産事件においては、金融機関などを除く取引先債権者の出席はほとんどなく、粛々と手続が進められるケースが多いです。 債権者集会は、破産管財人による破産会社(代表者も破産している場合には代表者を含む。)の財産の換価業務が完了し、債権調査が終了するまで、約2か月~3か月毎に開催されることが多いです。

このようなプロセスを経た法人破産手続の終了は大きく2つの場合に分かれます。一般債権者に対し配当が行われる場合と、破産管財人の調査の結果、配当財産がないために配当できず終了する場合(「廃止」といい、破産手続開始後に終了する場合を「異時廃止」といいます。)です。 多くの法人破産では廃止により終了します。裁判所が公表する司法統計によれば、平成30年度における法人等の破産事件(6,681件)のうち、約4分の3に相当する4,943件が異時廃止により終了しています。また、配当により終了する場合でも、配当率は5%未満となることが多いといえます。そのため、取引先においては、破産手続開始前に債権回収又は債権確保のための対応を行う必要性が高いといえます。 法人破産手続が終了するタイミングはケースバイケースではありますが、比較的小規模で破産管財人が換価する財産もあまりないケースにおいては、概ね半年~1年程度で終了することが多いといえます。

取引先が有する債権については、基本的には、破産債権(破産法2条5項)の中のいわゆる一般破産債権の取扱いとなります。 破産会社に対する債権のうち、破産手続に関する費用や、一部の公租公課、労働債権等については、財団債権(破産法2条7項、148条~150条)として、破産債権に先立って(破産手続によらないで)随時弁済を受けることができるものとされています(破産法151条)。また、破産債権のうち一般の先取特権(民法306条。財団債権を除く労働債権等)や財団債権を除く一部の公租公課については、優先的破産債権として、破産手続内で優先的に配当を受けることができます(破産法98条1項)。なお、一部の公租公課等については劣後的破産債権として破産手続上他の破産債権に後れる取扱いがなされるものもあり(破産法99条1項)、債権者と債務者との間で劣後的破産債権に後れる旨の合意がされた債権はさらに後れる約定劣後破産債権となります。 加えて、破産法では債権者の有する担保の取扱いについて、別除権や相殺権として破産手続によらないで行使することができるものとされていますが、詳細は後述します。 そして、これらの権利に該当しないものが一般破産債権であり、実務上は、公租公課や労働債権等の支払いにより破産会社の財産はほとんどなくなることが多く、取引先が破産手続上で債権を回収することは困難であるといえます。 これらの債権を破産手続において優先的に弁済される順に並べると以下のとおりです。

財団債権>優先的破産債権>一般破産債権>劣後的破産債権>約定劣後破産債権

これと関連して、取引債権ではなく投資により株式(又は新株予約権)を保有する会社が破産した場合における、投資者の有する権利については別途考慮する必要があります。 破産した場合、債権とは異なり、破産会社の株式等は無価値となります。そのため、投資家は投資先が破産した場合には基本的に投資回収をすることができないといえます。 なお、投資契約等においては、発行会社が破産等を行う場合は事前に投資家の承諾を要するものと定め、このような事前承諾を得ない場合には重大な契約違反として株式買取条項が定められていることが一般的ですが、この場合に株式買取条項に基づき投資先が破産会社から債権回収を図ることも困難であるといえます。

取引先から債権を回収できなかった場合、債権者としては会計・税務上の処理を行う必要があります。 まず、会計上は、取引先に破産手続開始の申立てがあった場合(経営破綻又は実質的に経営破綻に陥っている場合)、金融商品に関する会計基準に基づき、債権を破産更生債権等に区分することとなります。破産更生債権等については、債権額から担保の処分見込額及び保証による回収見込額を減額し、その残額を貸倒見積高とすることとされ、破産更生債権等の貸倒見積高は、原則として、貸倒引当金として処理することとなります。例えば、回収見込額が0の場合は、債権額全額について貸倒引当金として計上することとなります。その詳細は、顧問の会計士等と相談の上整理することとなります。 次に、税務上、取引先に破産手続開始の申立てがあった場合、その取引先に対する金銭債権の額から一定の金額を除いた額の50%相当額を回収不能見込額として、貸倒引当金を計上することができるとされています(法人税法52条1項・法人税法施行令96条1項3号ハ)。この一定の額とは、①債務者から受け入れた金額があるため実質的に債権とみられない部分の金額及び②担保権の実行、金融機関又は保証機関による保証債務の履行その他により取立て等の見込みがあると認められる部分の金額をいいますが、①の実質的に債権とみられない部分については法人税法基本通達において詳細に記載されております。そして、法人税においては、貸倒損失は損金の額に算入されます(法人税法22条3項)が、貸倒れの判定については、法人税法基本通達9-6-1~3において一般的な基準が定められています。破産手続においてどの時点で債権の消滅を認識し、貸倒処理を行うべきかという点は、顧問税理士等と相談の上整理する必要があります。

取引先に破産のおそれがある場合に、当該取引先からの債権回収を図ることは容易ではありません。破産手続開始後は、債権者は破産法所定の手続に従って配当を受けることしかできず、回収できたとしても債権の一部にすぎないケースが多いです。そのため、取引先に破綻のおそれがあるという情報を入手した場合には、破産手続が開始される前に適切な行動を取ることが重要になります。

破綻のリスクを抱えた取引先からの債権回収を実現するためには、まず取引先に破綻のおそれがあることを知る必要があります。取引先に破綻のおそれがある兆候としては、取引先からの代金支払方法の変更(一括払いから分割払いへの変更等)や代金の支払猶予の申し入れ、不自然な大幅な発注の増加、公租公課の滞納や従業員等への給料の支払遅延や未払い等が挙げられます。 そして、上記の事項を含め、取引先に破綻のおそれがあるとの情報を入手した場合、まずは取引先が本当に破産する可能性があるのか、破産するまでにどのくらい時間があるのかを可能な限り調査する必要があります。仮に誤った情報であった場合、その情報を鵜呑みにして取引先への商品等の販売やサービス提供を打ち切ってしまうと、逆に取引先から契約違反を理由に損害賠償責任等を追及されるおそれがあるため、慎重に調査の上、判断することが必要になります。 また、取引先の破綻は自社の売上減少に直結するものであるため、その取引先の重要性等に照らし、取引先からの売上が断たれることを想定した事業運営の遂行や破産までの見込み期間を踏まえて資金繰りの見直しを図ること等もリスク回避の観点からは実施するのが望ましいと考えられます。 なお、本稿のテーマである「債権回収」とは趣旨を異にしますが、取引先が自社にとって重要な仕入れ先である場合には、仕入れ品を他の会社から速やかに仕入れることができるかどうか(代替先の有無)について検討する必要があります。もし代替先がない場合には、事業運営に重大な支障を及ぼすおそれがありますので、平時より代替先の確保をしておくことが望ましいと考えられます。

まず債権者としては、取引先に対して契約に基づき代金債務の弁済を任意に求めることが考えられますが、上記のとおり、資金繰りの悪化した取引先からは分割払いや支払い猶予、債権の一部免除の申し入れなどがなされることが多いと考えられます。債権者としては、取引先からこうした申し出があれば、応諾せざるを得ない場面もあるかと思いますが、最終的に回収未了のまま破産手続開始の申立てがなされてしまえば、事実上回収の途は断たれることになります。そのため、分割払い等の申し出に応じるとしても、取引先破綻が現実化した場合を想定し、以下に述べる債権回収の他の方法を実行することについても並行して検討するのが望ましいと考えられます。

自社が取引先に対して債務を負担している場合には、互いの債権債務を対当額で相殺することによって、相殺額の範囲で債権回収をしたのと同様の効果を得ることができます(民法505条)。なお、相殺は破産手続開始決定後であっても実行可能ですが(破産法67条1項)、破産手続開始決定後や支払停止又は破産申立ての事実を知った後に取得した債権や負担した債務による相殺は破産法上、原則として禁止されているため留意が必要です(破産法71条及び72条)。

取引先が、代金を支払期日までに支払わない場合には、契約違反を理由に取引先との契約を解除し、取引先が保管している商品在庫の返還を請求することも考えられます。但し、商品返還について仮処分命令等を受けていない限り、強制的に商品を引き揚げることはできないため(商品が取引先の倉庫等に保管されている場合、無断での立入りは建造物侵入罪等に該当する可能性がある。)、あくまで取引先の協力の下で実施しなければならないことに留意が必要です。

破産法は、一定の要件の下、破産手続開始前に実施された弁済の効力を否定し、流出した財産を回復させ、債権者間の平等を図る否認権の制度を定めています(破産法160条、同162条)。そのため、債務者の資金繰りが悪化して支払不能等に陥った後に、これを知る特定の債権者に対してのみ債務者が弁済をすることは「偏頗行為」として否認の対象となる可能性があるため、債権者としては否認されることのないよう十分に注意して債権回収を行わなければなりません。 否認されることを防ぐためには、債権者は、取引先の財務状況を継続的に確認しつつ、取引先が支払不能等になる前に、早期に債権回収を図ることを徹底すべきです。なお、前述のとおり、取引先から申立代理人の受任通知が送付されてきた場合には取引先は支払停止に至ったものと解されるため、受任通知を受領した後に急いで債権回収を試みたとしても否認の対象とされてしまいます。 もっとも、債権者としては、たとえ債権回収が遅れてしまった場合でも、破産手続内での配当では債権の一部しか支払いを受けられない可能性が極めて高いことに鑑みて、取引先による債務の弁済が「偏頗行為」として否認の対象になるリスクがあることを承知の上で、債権回収を実行してしまうことも考えられます。

取引先に破綻のおそれがある場合の債権回収の方法として、まずは訴訟手続が考えられます。しかしながら、訴訟手続による場合、訴訟提起から判決確定までには数か月から1年程度の時間を要するため、判決が確定するまでの間に取引先の財産が散逸したり、取引先が破綻したりするおそれがあります。また、訴訟係属中の債務者について破産手続開始決定があった場合、破産財団に関する訴訟手続は中断され(破産法44条1項)、そのうち破産債権に関する訴訟は破産手続内で処理されます。そのため、取引先に破綻のリスクがある場合には、訴訟提起による債権回収は実効性に欠けるといわざるを得ません。 なお、破産手続開始前に確定判決を得ていたとしても、破産手続開始後は破産債権に基づく強制執行を行うことはできず(破産法42条1項)、破産手続内での処理がなされることになります。もっとも、破産手続開始前に終了している強制執行手続の効力は、例外的に執行行為が否認される場合を除き、覆りません。

上記の問題点を踏まえ、債権者としては、仮差押え等の保全手続を利用して、取引先の財産を保全し、取引先の財産が消費・散逸されることを防止することを検討することが考えられます。通常、保全手続は訴訟手続と比較して短期間で実行することが可能であり、緊急時に効果を発揮するという特徴があります。具体的には、取引先に預金や不動産等一定程度財産が残されている見込みがある場合に当該財産の仮差押命令の申立てを行います。この手続で債権者は、①被保全権利(取引先に対する債権)の存在と、②保全の必要性(判決を待っていては権利の保全ができないこと)を疎明することになります。もっとも、仮差押えの対象となる預金口座や不動産を債権者側で特定しなければならないため、財産が残されている見込みがあったとしても、対象となる財産の特定ができなければ、仮差押えは認められないことには注意が必要です。そして、申立てが認められ、仮差押命令が発令された場合には、取引先は預金の払い戻しや不動産の第三者への譲渡ができなくなり、財産の保全効が生ずることになります。但し、仮差押命令についても破産手続開始決定により、失効するため(破産法42条1項)、発令後は迅速に債権回収を行うことが望ましいと考えられます。なお、発令に当たっては、債権者側で担保金(債権額の一定割合)を予納する必要があり、債務者の破産手続開始後は担保金の取戻しのために破産管財人の同意(担保取消しの同意)を得る必要があることには留意が必要です。

前述のとおり、取引先が破産した場合には、一部の債権者の除いて多くの債権者については、破産債権(破産法2条5項)を有する債権者として破産手続に従って、最終的に残った破産財団から按分弁済を受けることになり、実際には債権を回収できないことがほとんどです。 しかし、担保権を有していれば話は変わります。特別の先取特権,質権又は抵当権を有する担保権者は、破産法上別除権者(破産法2条9項、同条10項、65条1項)として、担保権を破産手続によらないで行使することができます。要するに、担保権者は、ほかの債権者とは異なる特別な地位を保障されていて、債務者が破産したとしても、担保目的物から優先的に債権回収が可能ということになります。

(定義) 第二条 9 この法律において「別除権」とは、破産手続開始の時において破産財団に属する財産につき特別の先取特権、質権又は抵当権を有する者がこれらの権利の目的である財産について第六十五条第一項の規定により行使することができる権利をいう。 10 この法律において「別除権者」とは、別除権を有する者をいう。

(別除権) 第六十五条 別除権は、破産手続によらないで、行使することができる。 2 担保権(特別の先取特権、質権又は抵当権をいう。以下この項において同じ。)の目的である財産が破産管財人による任意売却その他の事由により破産財団に属しないこととなった場合において当該担保権がなお存続するときにおける当該担保権を有する者も、その目的である財産について別除権を有する。

別除権の種類としては、「特別の先取特権、質権又は抵当権」(破産法2条9項)と規定されています。「特別の先取特権」の代表例として商事留置権が含まれ(破産法66条1項)、仮登記担保は別除権として取り扱われることになっています(仮登記担保契約に関する法律19条1項)。 その他法令には定められていませんが、譲渡担保権(最一小判昭和41年4月28日・民集20巻4号900頁)と所有権留保(最二小判平成22年6月4日・民集64巻4号1107頁)は別除権として扱われると解されています。

前述のとおり、様々な種類の担保権がありますが、実務上は、破産手続がなされることを見越して、担保権について対抗要件を確実に取得しておくということが重要になります。 債務者について、破産手続が開始されると、債務者の財産は裁判所に選任された破産管財人が管理することになります。破産管財人の地位は、破産者(担保設定契約の当事者)と異なり第三者になるので、債権者が、破産管財人に対して担保権者としての地位を主張するためには対抗要件が必要になります。 実務上も、対抗要件に何らかの問題がある担保権については、破産管財人からその担保権の帰属について争われることになります。この場合、せっかく担保権を取得したにもかかわらず、破産手続が開始された後に機能しなかったり、破産管財人と交渉になって一部弁済を受ける形で和解せざるを得なかったりといったことが生じます。 したがって、担保権を取得する場合には、対抗要件を必ず具備するように注意しなければなりません。 このような視点からみると、担保権者としての地位は、対抗要件取得が容易であればあるほど強固となりますが、担保権の種類によっては、この対抗要件の取得が容易でなかったり、取得にあたって過誤が生じやすく注意が必要です。最も手堅いものは、抵当権の対象となり登記により対抗要件を具備することが容易な不動産、建設機械(建設機械抵当法)や自動車(自動車抵当法)です。

以下では、別除権の種類毎に、担保権の法令上の対象と、担保権の対象となる財産の具体例、対抗要件の取得方法と実務上よく問題となる点を以下のとおり整理していますがどういった担保を取得するべきか、対抗要件を適切に具備する方法等については、弁護士にご相談されることをお勧めいたします。

| 別除権の種類 | 法令上の対象 | 担保対象の財産の具体例 | 対抗要件と実務上問題となる点 |

| 特別の先取特権(商事留置権) | 「債務者との間における商行為によって自己の占有に属した債務者の所有する物又は有価証券」(商法521条) ※「物」には不動産も含まれる(最高裁平成29年(受)第675号同年12月14日第一小法廷判決)。 | ・債務者から預かっている機械等の物、株券、不動産 ・実務上は、陸上運送又は海上運送により運送している際の商品等がこれに含まれ、商事留置権の処理が問題となることが多い。 | 一旦商事留置権が発生していれば、「占有」を継続していれば商事留置権は存続する。 |

| 質権 | 「その債権の担保として債務者又は第三者から受け取った物」(民法342条) ※ 動産質(民法352~355条)、不動産質(民法356~361条)、権利質(民法362~366条)が含まれる。 | ・株式を担保にとる際に実務上多く利用されている。 ・債権や有価証券は、証書の保管も容易で、相応の価値があるため、これを目的とする権利質は、取引においても頻繁に利用されている。 ・動産は目的物の価格が低い一方、占有を維持するのにコストがかかるため企業間取引の担保の対象としてはありあまり利用されていない。 ・不動産については、設定者のもとに占有が残される抵当権が多く利用されるため、質権はあまり利用されていない。 | ・動産質権の対抗要件は占有の継続(民法352条) ・不動産質の対抗要件は不動産登記(民法361条) ・権利質の対抗要件は指名債権の場合、確定日付ある証書による通知若しくは承諾(民法364条、467条)。法人の有する債権については、動産・債権譲渡特例法上による登記により、対抗要件を備えることもできる。 ・株式に対する質権の設定については、株主名簿の書換えが行われていること(会社法147条1項)、株券発行会社については、株券の占有継続(会社法147条2項)が対抗要件。 ・株式に対する担保権については、①そもそも質権として設定されているのか譲渡担保として設定されているかを明確にすること、②質権であった場合に株主名簿の書換えによる対抗要件が具備されているかを確認すること、③株券発行会社であれば株券の占有があるかを確認することが重要。非上場株式を担保にとる場合には①②の点に特に注意を要する。 |

| 抵当権 | 「債務者又は第三者が占有を移転しないで債務の担保に供した不動産」(民法369条1項) ※特別法に基づき採掘権(鉱業法)、漁業権(漁業法)、立木(立木法)、船舶(商法848条)、自動車(自動車抵当法)、農業動産(農業動産信用法)、航空機(航空機抵当法)、建設機械(建設機械抵当法)、企業組織全体をその対象とする財団抵当等がある。 | ・不動産全般 ・特別法で認められているものとして船舶、自動車、航空機、建設機械等が用いられることがある。 | 抵当権設定登記が対抗要件。登記で公示しておけば対抗要件として安定的。 |

| 譲渡担保権 | ー | ・工具や機械などの動産、土地・建物といった不動産、手形・小切手などの有価証券、特許権・ゴルフ会員権・電話加入権など様々に用いられている。 ・集合物又は集合債権を対象とすることができる。在庫全般や、将来発生するものを含めた売掛金債権等をまとめて担保とすることが多い | ・不動産については不動産登記における所有権移転登記 ・動産については引渡し(占有改定がよく用いられる。)又は動産・債権譲渡特例法上の動産譲渡登記。占有改定については、占有改定の合意の有無が問題となることが多いため、契約書に明記しておくことが重要。 ・指名債権については確定日付ある証書による通知若しくは承諾又は動産・債権譲渡特例法上の債権譲渡登記 ・集合物又は集合債権を対象とする場合には、①特に対象に他の担保権や債権譲渡禁止特約が存在していないかなど権利関係を確認すること、②対象を特定すること、③なるべく動産・債権譲渡特例法上の登記による対抗要件を取得することが重要。 |

| 所有権留保 | ー | ・割賦販売で購入した不動産 ・分割払いで購入した自動車 ・クレジットカードで購入した商品等 | ・不動産については不動産登記における所有権移転登記 ・動産については引渡し(占有改定がよく用いられる。普通自動車については登録。占有改定については、占有改定の合意の有無が問題となることが多いため、契約書に明記しておくことが重要。 |

以上のとおり、今後、新型コロナウイルスの影響により企業の倒産件数の増加が予想されますが、取引先が倒産した場合にも自社への影響を最小限に止めるように適時に適切な対応を取ることが重要となります。取引先が倒産した場合又は倒産するおそれがある場合の対応にあたっては弁護士にご相談されることをお勧めいたします。