【講義資料(全55ページ)ダウンロード】最新法改正から実務まで!役員・従業員向けRS・RSU徹底解説

Attorney admitted in Japan

Megumi Ida

Attorney admitted in Japan

Hiroto Shimauchi

税制適格ストック・オプションには、行使条件の一つとして会社の上場が設定されることが多いです。この日本独特の事情が、日本のスタートアップにおける「べスティング」条件の考え方を独特なものにしています。本記事では、日本の未上場スタートアップが税制適格ストック・オプションを用いる場面を前提に、べスティング条件の設計パターンとそれぞれの背後にあるアイデアについて、整理・解説します。

Graduated from the Faculty of Law at the University of Tokyo (LL.B) in 2017. Passed Japan Bar exam in 2018. Qualified to Practice Law in 2019 (Daini Tokyo Bar Association). Joined ZeLo in 2020. Specializes in providing legal advice in cutting-edge technology fields such as AI, Web3, and Fintech, as well as a wide range of corporate matters including M&A involving Cross-border Transactions, Stock Options, Startup Finance, and Litigation/Dispute Resolution.

目次

スタートアップでは、メンバーに対するインセンティブ付与のために、ストックオプション(SO)が用いられます。SOには様々な条件がありますが、その一つが、「べスティング条件」です。

べスティング(Vesting)とは、権利を確定させることを意味します。具体的には、一定の期間経過にしたがって、対象者に付与されたSOを徐々に行使可能にしていくことです。

べスティング条件の主な検討項目は、以下になります。

| 期間の起算点 | ベスティング期間の起算点をいつに設定するか (上場日、入社日、割当日) |

| 期間の終点 | 期間の終点をいつに設定するか =ベスティング期間全体の長さをどのくらいに設定するか |

| SOの確定タイミング | ベスティング期間の中で、どの程度の割合のSOをどのタイミングで権利確定させるか |

特に、期間の起算点がべスティング条件設計の大きな分かれ目となり、パターンとしては主に「上場日」「入社日」「割当日」があります。

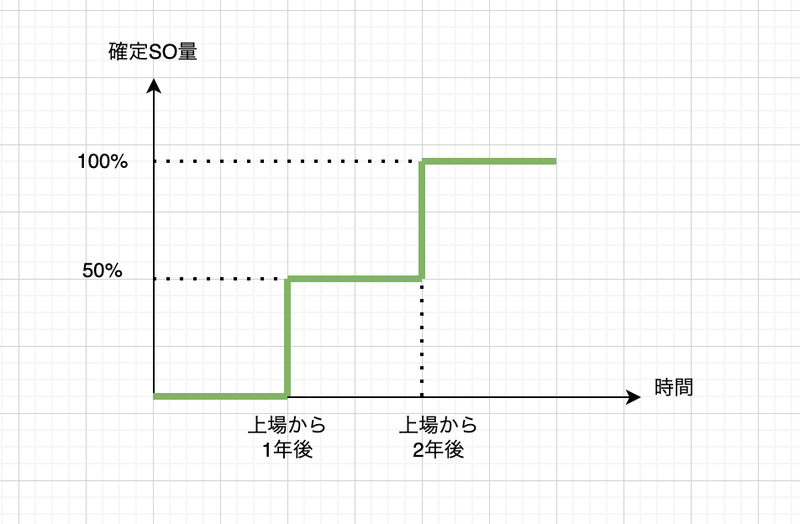

べスティング期間の起算点を「上場日」に設定するタイプのべスティング条件です。

具体的な在り方としては、例えば、

という形が考えられます。

これは、べスティング条件の各検討項目を以下のとおり設定するということになります。

すなわち、上記の具体例では、

ことになります。

上場日起算べスティングのポイントは、「上場してすぐSO全部を行使させず、それによりメンバーの離脱を防止する」ことです。

上記の例では、全てのSOを行使できるまで、最低でも上場から2年かかることになります。

上場は、スタートアップにとって非常に大きな目標の達成のひとつですので、メンバーに「燃え尽き症候群」のような反応が生じることがあります。上場したらSOを行使して経済的利益を得て、すぐに退職してしまうことも考えられます。

そこで、上場日起算べスティングを設定することで、メンバーの離脱を防ぐことができます。

その前提として、「SOは退職した場合全部失効する」という設計がセットになります。退職してもSOが失効しないのであれば、上場日起算べスティングを設定してもメンバーの離脱を阻止することはできないためです。

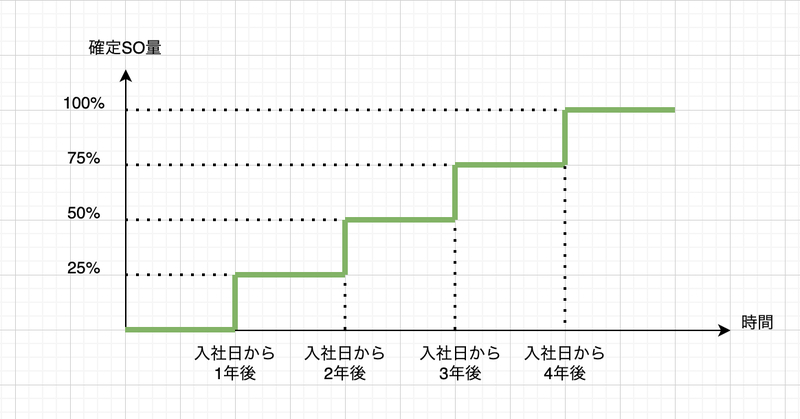

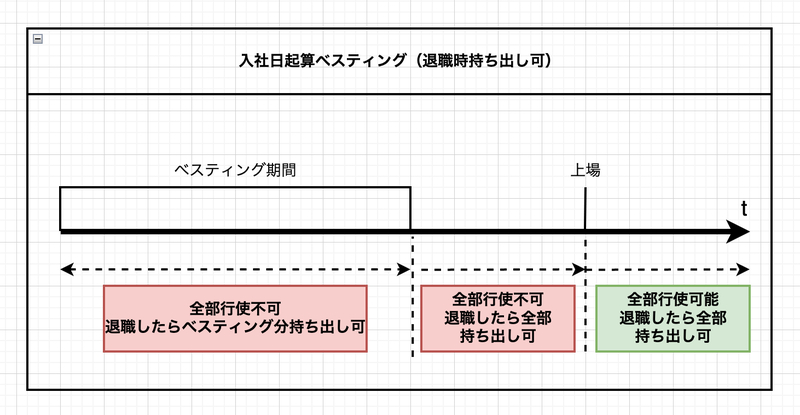

べスティング期間の起算点を「入社日」に設定するタイプのべスティング条件です。

具体的な在り方としては、例えば、

という形が考えられます。

これは、米国でスタンダードとされている「4-years vesting with a 1-year cliff」を模したものです。(米国ではより細かく月次でべスティングする例が多いようですが、日本ではあまりそのような例は見受けられません)。

これは、べスティング条件の各検討項目を以下のとおり設定するということになります。

Nstock株式会社が提供する「税制適格ストックオプション」契約書ひな型キット「KIQS」も、入社日起算べスティングを盛り込んでいます。

入社日起算べスティングのポイントは、会社への貢献度(≒在籍期間)とべスティング量を連動させることにあります。

在籍期間が長いほど会社への貢献があったものとして、会社に多く貢献したメンバーにより多くのSOをべスティングする、という発想です。

なお、ここで気をつけなければならないことは、「べスティングされていても、会社が上場していなければ結局そのSOを行使することはできない」ということです。べスティングはSOの行使を可能にするものですが、実際に行使するためにはあくまで他の行使条件も満たしていることが前提となります。

前述のとおり、日本では税制適格SOの行使条件として、ほぼ必ず上場条件が設定されます。べスティングされていても、上場していなければ結局SOを行使できないのです。

そうすると、ここで大きな論点が生じます。

「上場前にメンバーが退職した場合、入社日起算べスティングによりべスティング済みのSOを失効させるかどうか」という問題です。

上場前に退職するメンバーは、既にべスティング済みのSOであっても行使することができない状態に置かれています。

この「べスティング済みだがすぐに行使できない状態のSO」を退職時に持ち出せるようにするか否かによって、入社日起算べスティングの設計は以下の2パターンに分類されます。

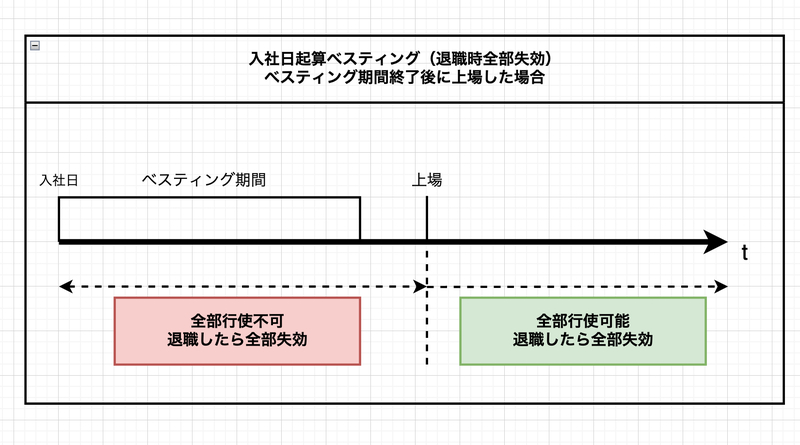

メンバーが退職する際に、べスティング済みのSOもそうでないSOも全部失効させる、というパターンです。

これまで日本のスタートアップでは、退職時にSOを全部失効させることが一般的でした。

しかし、前述のとおり、べスティングしたとしても、上場していなければ結局SOは行使できません。

その場合、べスティング期間終点より後に上場が起きる場合は、入社日起算べスティング(退職時全部失効)を設定する意味がありません。

図3のとおり、べスティング期間終点より後に上場した場合、入社日起算べスティングを設定したか否かにかかわらず、「上場までは全部のSOが行使できず、上場後は全部のSOが行使できる。退職したら全部のSOが失効する」という全く同じ状態になります。

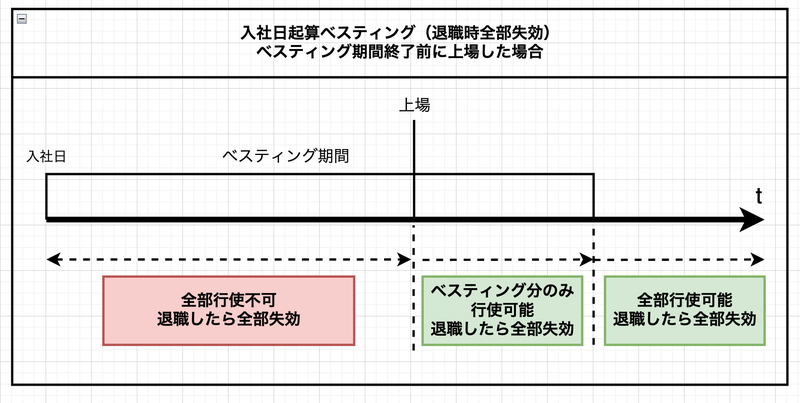

入社日起算べスティングを設定する意義があるのは、べスティング期間中に上場が起きる場面に限られます。

図4のとおり、べスティング期間中に上場が起きた場合、メンバーは、べスティング済みのSOのみ行使でき、べスティング未了のSOは行使できないため、より多くのSOのべスティングを受けるために引き続き会社で働く、というインセンティブが生まれます。

まとめると、入社日起算べスティング(退職時全部失効)の意義は、「べスティング期間中に上場が起きた場合に、引き続きメンバーをそれまでの在籍期間に応じて離脱を防止する」ことにあります。

上場後の在籍継続を目的とする、という意味では、「上場日起算べスティング」と似ています。

違いは、「在籍期間にかかわらず、上場後一定期間を確実にリテインする(上場後べスティング)」か、「上場時点の在籍期間が短いメンバーのみ上場後もリテインする(入社日起算べスティング(退職時全部失効))」です。

メンバーが会社を退職する際に、べスティング済みのSOを持ち出すこと(=保有し続けること)を認める、というパターンです。

その背景には、「べスティング済みのSOは、それまでの貢献(=在籍)への対価として権利確定させているのであるから、退職したとしても保有し続けられるべきである」という発想があります。

図5のとおり、上場前に行使できない点は変わりませんが、退職した場合も、べスティング済みのSOを保有し続けることができます。

前述のとおり、これまで日本のスタートアップでは、退職時にSOが全部失効する設計にすることが一般的でした。

しかし近年、退職時に一定割合のSOを保有し続けられるようにする設計を取るスタートアップが見られるようになってきました。

例えば、株式会社カウシェは、退職後にも保有し続けられるSO制度についてプレスリリースを公開しています。

退職時に一定のSOの持ち出しを認めることの会社側としてのメリットは、

ことなどが挙げられ、今後もこのような設計を取るスタートアップは増えていくのではないかと考えられます。

入社日起算べスティング(退職時持ち出し可)は、入社してすぐのメンバーにSOを付与する際にはマッチしやすい一方で、入社からしばらく経っているメンバーにSOを付与する際には、留意が必要です。

例えば、極端な例では、すでに入社から4年が経過しているメンバーに、入社日起算べスティング(4-years vesting with 1-year cliff)で退職時持ち出し可のSOを渡すと、SO付与と同時にべスティングが完了しているため、そのメンバーは即座に退職しても100%のSOを保持し続けることができることになります。

これを良しとする考え方も否定はされないと思われるものの、SOのようなインセンティブ報酬は本来、会社の価値向上のために"将来に向かって"努力するインセンティブを与える目的のものです。

即座に退職しても100%のSOを持ち出せるのであれば、このようなインセンティブ効果は働きにくくなってしまいます。

したがって、入社から一定期間経過しているメンバーに入社日起算べスティングを付与する際には、本当にインセンティブ効果が働くか、在籍期間とべスティング条件を照らして慎重に検討する必要があります。

他方で、次に述べる割当日起算べスティングであれば、将来に向かって努力するインセンティブ効果を持たせるという発想により親和的であり、入社日べスティングより幅広い場面にフィットしやすい、より汎用的な設計であると考えられます。

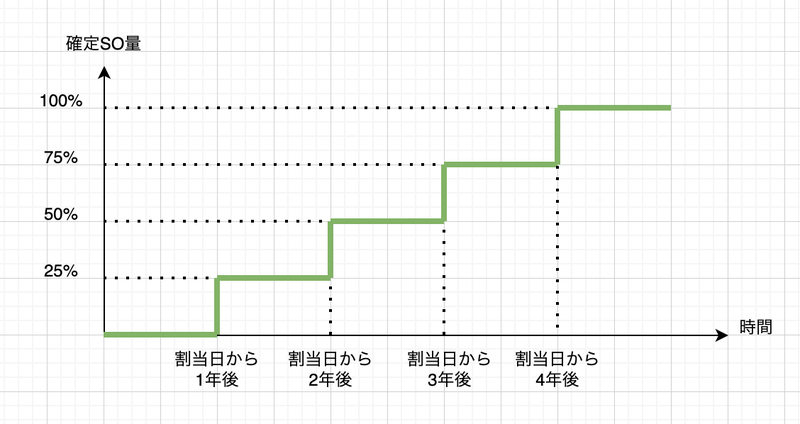

ベスティング期間の起算点を「SOの割当日」に設定するタイプのべスティング条件です。

具体的な在り方としては、例えば、

という形が考えられます。

これは、米国で一般的とされている「4 years vesting with 1 year cliff」を模したものであり、上記の入社日起算べスティングと、起算点が異なるだけです。

また、割当日起算べスティングも、入社日起算べスティングと同様に、退職時にべスティング済みのSOの持ち出しを認めるか否かによって、

「割当日べスティング(退職時全部失効)」「割当日べスティング(退職時持ち出し可)」

の2つに分類でき、その背景の発想も基本的に上記の入社日起算べスティングのものと同様です。

割当日起算べスティングが入社日起算べスティングと異なるのは、「割当日から一定期間従業員の在籍を保持することでインセンティブ効果を確実に生む」ことができる、という点です。

例えば、入社から4年が経過しているメンバーに対してSOを付与する際、入社日起算べスティングでは、即座に退職しても100%のSOを持ち出せるためインセンティブ効果は生まれにくいと考えられます。

他方で、割当日起算べスティングでは、即座に退職した場合SOは持ち出せず、べスティング期間分在籍し続けるインセンティブ効果を生むことができます。

もっとも、割当日起算べスティングにおいても留意すべき点があり、それは「SO付与時点で既に長く在籍しているメンバーと、そうでないメンバーの間の公平性をどう確保するか」という問題です。

入社したばかりのメンバーと、すでに5年働いているメンバーがいたとして、2人の割当日起算べスティングの終点を同じとしてしまうと、すでに5年働いているメンバーにとっては不公平に感じるでしょう。

そこで、「SO付与時点で既に長く在籍しているメンバーについては、そうでない社員よりべスティングスケジュールを早める」ことで公平性を確保することが可能です。

例えば、一般のメンバーのべスティングスケジュールを「4-years vesting with 1-year clif」fとするなら、そうでない社員は、「2-years vesting with 1-year cliff」とすることが一例として考えられます。

米国のSOに関する文献(Stephen R. Poland and Lisa A. Bucki, "Founder's Pocket Guide: Stock Options and Equity Compensation"(1×1Media, 2018) p31)でも、長く会社に在籍しているメンバーに対してはべスティングスケジュールを短くすることが提案されています。

なお、割当日起算べスティングの狙いである、割当日から一定期間在籍し続けるインセンティブ効果の発生は、厳密には入社日起算べスティングであっても、べスティング期間を伸長することで達成することが不可能ではありません。

しかし、狙った期間のインセンティブ効果を発生させるために、個々のメンバーの入社日を勘案した計算・条件設定が必要となり、煩雑なため、やはり「割当日から一定期間在籍し続けるインセンティブ効果の発生」という目的達成の手段としてはあまり合理的でないと考えられます。

以上を総合すると、べスティング条件設計の最初の大きな分岐は、実は「退職したメンバーが、一定のSOを保有し続けることを認めるか」という点にあることがわかります。

退職後の保有を認めない場合、次の選択肢は、

のいずれかになります。

それぞれの効果・留意点をまとめると以下のとおりです。

| 上場日起算ベスティング | ・上場日から一定期間のリテイン効果を確実に発生させることができる ・会社への貢献とベスティングの連動という発想との親和性は他選択肢より薄い |

| 入社日起算ベスティング | ・ベスティング期間中に上場した場合のみ意義を持つ(=上場までの期間がある程度具体的に見えてきたスタートアップに向く) ・上場時点でのそれまでの在籍期間が短いメンバーに対して、ベスティング終了までのリテイン効果を生む ・会社への貢献(在籍期間と近似)との連動という発想との親和性がある |

| 割当日起算ベスティング | ・ベスティング期間中に上場した場合のみ意義を持つ(=上場までの期間がある程度具体的に見えてきたスタートアップに向く) ・上場後も、ベスティング終了(割当日からの一定期間経過)までのリテイン効果を生む ・会社への貢献(割当後の在籍期間と近似)との連動という発想との親和性がある(※在籍期間の違うメンバーの間の公平性の確保は、ベスティング期間の長さの調整により対応する) |

| ベスティング条件なし | ・上場によって、(ロックアップ等ある場合を除き)基本的にSOが全部行使可能になる ・したがって、上場後のリテイン効果はない |

退職後の保有を認める場合、次の選択肢は、

ということになります。

それぞれの効果・留意点をまとめると以下のようになります。

| 入社日起算ベスティング | ・在籍期間に応じて、退職後も持ち出せるSOの量が増えていく ・会社への貢献(在籍期間で近似)の対価としてSOを権利確定させるという発想 ・入社と同時あるいは近い時期にSOを付与する場合に向く ・入社から一定期間経過したメンバーに付与する場合、将来に向かって努力するインセンティブ効果が働くか否か、慎重に検討が必要 |

| 割当日起算ベスティング | ・割当日からの経過期間に応じて、退職後も持ち出せるSOの量が増えていく ・会社への貢献(割当日からの在籍期間等で近似)の対価としてSOを権利確定させるという発想 ・入社してすぐのメンバーへのSO付与、入社から一定期間経過したメンバーへのSO付与のいずれの場面にも対応しやすい ・SO付与までの在籍期間が異なるメンバー間の公平性確保のためには、在籍期間が長いメンバーに対してベスティング期間を短くする、という対応が考えられる |

前述の通り、ストックオプションの設計には様々な選択肢があり、機能的な設計をするには、各企業の事情を踏まえることが大切です。法律事務所ZeLoでは、ストックオプションの設計から発行・登記手続きまで、ワンストップで対応しています。司法書士・グループファームの公認会計士・税理士とも連携し、実績豊富な専門家がチームでサポートいたしますので、ストックオプションでお困りの方は、ぜひお気軽にお問い合わせください。